Radar do Mercado: Itaú (ITUB4) – Pagamento de ótimos dividendos junto a fortes resultados

O Itaú Unibanco divulgou ao mercado ontem (05) os seus resultados referentes ao quarto trimestre de 2017, os quais revelaram, mais uma vez, fatos surpreendentes em relação à capacidade do banco em gerar valor a seus acionistas.

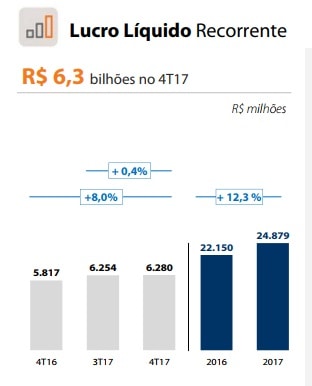

Segundo reportou a companhia, foi registrado um lucro líquido recorrente (que considera a consolidação do Citibank) de R$ 6,280 bilhões no período – um aumento de 7,95% frente ao mesmo período do ano passado – resultante da eliminação dos efeitos de eventos não recorrentes no resultado.

No acumulado do ano, o banco um lucro líquido de R$ 24,8 bilhões, um aumento de 12,3% em relação ao ano anterior.

No que diz respeito as despesas com pessoal, administrativas e operacionais, o Itaú informou que foi registrado um aumento de 8,4% entre 2017 e 2016, com acréscimo, principalmente, em remuneração e benefícios e comercialização de cartões de crédito, sendo que o índice de eficiência ajustado ao risco foi de 64,0%, 6,1 pontos percentuais menor que em 2016.

Paralelamente, a sua carteira de crédito atingiu R$ 564,1 bilhões ao final de dezembro de 2017, representando aumento de 0,4% em relação a 2016.

Foi observado, também, um aumento na demanda por originação e crescimento de algumas carteiras específicas, como veículos, que registrou no quarto trimestre de 2017 o primeiro aumento desde que foi adotado pelo banco a estratégia de focar em carteiras com menor riscos em 2012.

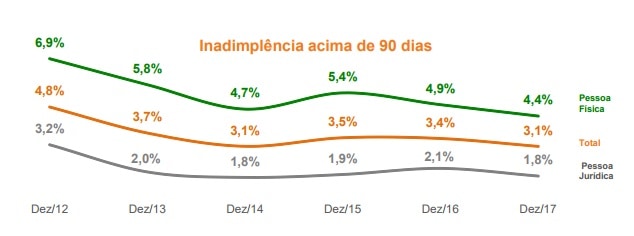

Ainda, a gestão estratégica de seu risco de crédito sustentou a qualidade da carteira do Itaú ao longo do ano, que se encerrou com índice de inadimplência de 90 dias 3,1%, uma redução de 0,3 p.p. em relação ao ano anterior.

Foi destacado também um aumento do custo do crédito no trimestre, que se deu devido a maiores despesas de provisão para crédito de liquidação duvidosa que cresceram R$ 160 milhões no trimestre, principalmente no Banco de Varejo, em linha com o aumento da carteira de crédito de pessoas físicas, e na América Latina, devido à exposição a grandes empresas no Chile.

Em relação ao ano de 2016, houve redução de R$ 7.089 milhões das despesas com provisões para créditos de liquidação duvidosa, em linha com a melhora da inadimplência observada principalmente no Brasil.

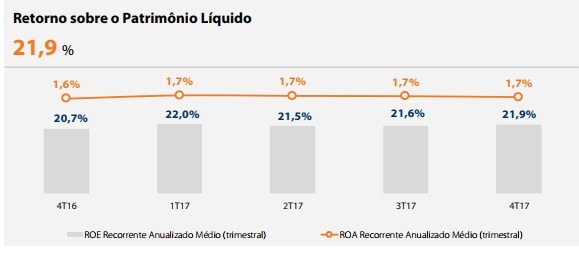

Em relação ao retorno sobre o patrimônio líquido (ROE) da companhia, este indicador se manteve praticamente inalterado no intervalo de um ano até o ultimo trimestre, isto por que a variação foi de apenas 0,3% no seu ROE recorrente anualizado médio trimestral, ao passo que o ROA recorrente anualizado médio, também trimestral permaneceu no patamar de 1,7%.

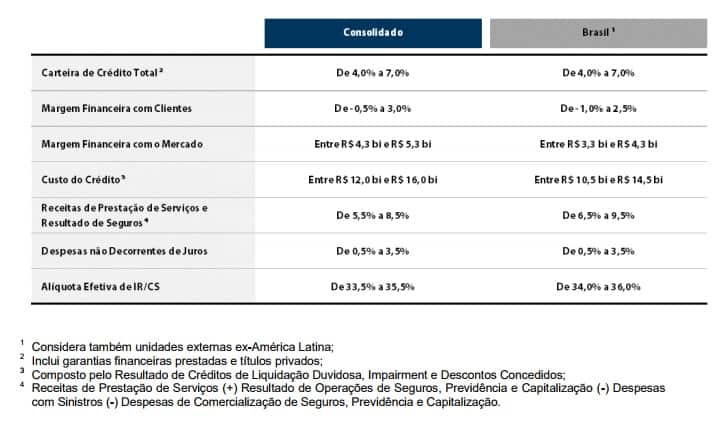

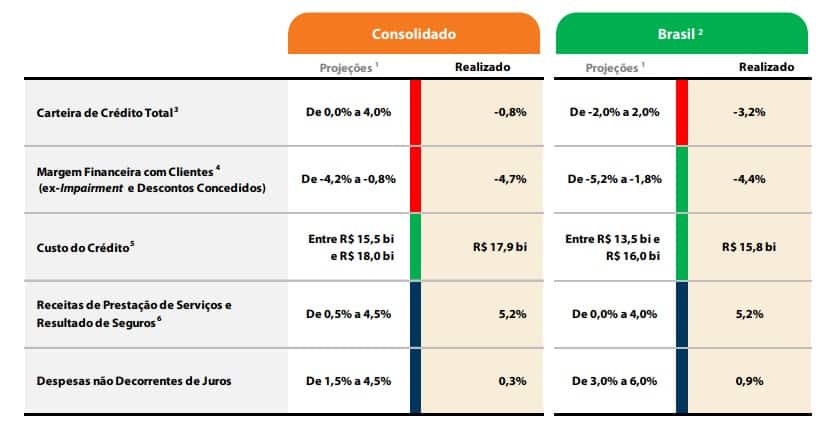

Ainda ontem, o Itaú divulgou, também, as suas projeções para o ano de 2018, que já incluem as operações de varejo do Citibank no Brasil em 2017 e 2018.

De acordo com o que foi reportado, o banco espera que, dentre outras projeções, a carteira de crédito total em 2018 se expanda entre 4% e 7%.

No mesmo comunicado, o Itaú ressaltou que considera na gestão de seus negócios um custo de capital em torno de 13,5% a.a. para 2018.

“Estas expectativas são altamente dependentes das condições do mercado, do desempenho econômico geral do País, do setor e dos mercados internacionais. Portanto, nossos resultados e desempenho efetivos podem diferir daqueles previstos nessas informações prospectivas”, ressaltou.

O motivo da exaltação acima destacada pode ser entendido ao se analisar os resultados de 2017 comparados as projeções divulgadas anteriormente pelo Itaú. É possível perceber que, por diversos motivos, nem sempre as expectativas se concretizam de acordo com o previsto.

Por fim, em um outro comunicado, a instituição informou que seu Conselho de Administração aprovou o pagamento, para 07 de março, dos seguintes proventos aos seus acionistas, tendo como base de cálculo a posição acionária final a ser registrada no próximo dia 15:

- dividendos no valor de R$ 0,1304 por ação, por conta do dividendo obrigatório do exercício de 2017, e dividendos complementares no valor de R$ 0,9638 por ação;

- juros sobre o capital próprio complementares do exercício de 2017, no valor de R$ 1,1488 por ação, com retenção de 15% de imposto de renda na fonte, resultando em juros líquidos de R$ 0,9765 por ação;

O conselho aprovou, ainda, que os juros sobre o capital próprio declarados em 30 de novembro do ano passado, no valor bruto de R$ 0,1445 por ação (líquido de R$ 0,122825 por ação), também serão pagos em 07 de março aos acionistas que possuíam posição acionária final registrada no dia 14 de dezembro de 2017.

Com isso, considerando-se as recompras de ações de emissão própria feitas pelo Itaú durante o ano de 2017, o pay-out atinge 83,0% do lucro líquido consolidado recorrente de 2017.

“A companhia manteve a prática de pagamento de dividendos e juros sobre capital próprio mínimo de 35% do lucro líquido consolidado recorrente e retirou o limite máximo até então fixado em 45%. Portanto, no ano base de 2017 (competência) os acionistas da companhia receberão R$ 2,7127 por ação, que totaliza R$ 17,6 bilhões em dividendos e JCPs (líquido de imposto de renda), valor esse que equivale a 70,6% do lucro líquido consolidado recorrente do exercício de 2017, o que representa um aumento de 75,6 % em relação ao exercício de 2016”, ressaltou o Itaú em seu comunicado.

Pelos números e informações disponibilizadas pelo Itaú em seu resultado, confirmamos nosso posicionamento de avaliarmos essa companhia como uma das mais rentáveis do planeta no seu segmento e, por conta disso, gostamos muito do seu modelo de gestão e de criação de valor para o acionista no longo prazo.

O que não gostamos, contudo, é do seu preço de cotação, o que nos coloca numa posição de espera até que boas oportunidades de entrada no ativo possam ser observadas.

O Brasil é um país de oportunidades, e acreditamos que a qualquer momento possa surgir uma janela interessante para indicação neste valioso banco.

Ademais, reforçamos nossa indicação de participação na companhia através de Itaúsa, empresa que faz parte de nossas carteiras Suno Dividendos e Suno Valor e possui participação relevante no Itaú.

Sugerimos, entretanto, o respeito ao preço teto de entrada para que, assim, margens de seguranças satisfatórias possam ser estabelecidas na aplicação.