Radar do Mercado: Vale (VALE3) – Resultados indicam uma boa oportunidade?

A Vale divulgou ontem (27) ao mercado os seus números referentes ao quarto trimestre do ano de 2017 e, de acordo com o que foi repassado pela companhia, foi possível perceber o seu desempenho no período foi robusto, com destaque para a expressiva geração de caixa, impulsionada por melhorias na realização de preços, por rigorosa disciplina na alocação de capital e melhores resultados obtidos nos segmentos de Metais Básicos e Carvão.

Além disso, o ano de 2017 foi marcado pelo início de uma nova liderança na Vale, com a chegada de Fabio Schvartsman ocupando o cargo de Diretor-Presidente da empresa em meados de maio.

Iniciou-se, com isso, a reconfiguração da estrutura organizacional da companhia para permitir um maior alinhamento aos objetivos de longo prazo dos acionistas com foco em uma cultura baseada em performance e meritocracia.

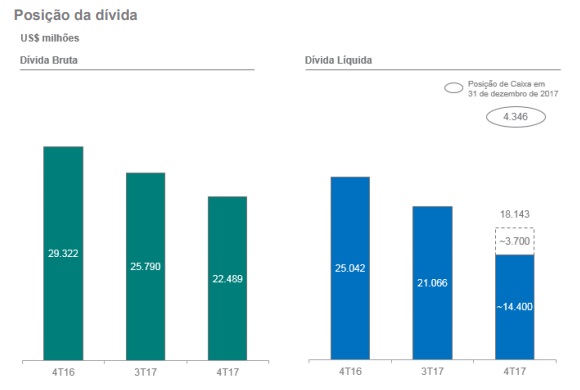

Dessa maneira, o representativo desempenho operacional e a conclusão do programa de desinvestimento propiciaram a aceleração da redução da dívida líquida da Vale, alcançando US$ 18,1 bilhões em dezembro de 2017, o que representou uma redução de US$ 6,9 bilhões quando comparada à dívida de US$ 25 bilhões em dezembro de 2016.

Considerando-se as entradas de caixa de US$ 3,7 bilhões do Project Finance no Corredor de Nacala e da conclusão da venda dos ativos de fertilizantes para a Mosaic, a serem recebidas ainda no 1T18, a dívida líquida pró-forma seria equivalente a US$ 14,4 bilhões, o que nos possibilitará alcançar a meta de dívida líquida de US$ 10 bilhões no curto prazo.

O ano de 2017 também foi de destaque para o segmento de Carvão, tendo sido o primeiro ano com Ebitda positivo desde 2010.

O salto de performance operacional se deveu à evolução do ramp-up na expansão da mina de Moatize e do Corredor Logístico de Nacala e à estratégia de alavancar a infraestrutura logística construída em Moçambique, que acrescentará ainda mais valor aos ativos.

Ademais, os preços dos produtos da companhia foram impactados positivamente em 2017, em especial o minério de ferro, que foi influenciado pelo cenário benéfico provocado pela demanda global por aço e combinado com os efetivos cortes de produção relacionados às supply side reforms e ao controle de poluição na China.

Estes efeitos, além de impactarem positivamente o preço do benchmark do minério de ferro, também aumentaram a demanda pelo minério de maior qualidade, que tem a Vale como principal produtora.

Diante dessa conjuntura, a Vale alcançou um sólido desempenho operacional, registrando uma receita líquida que totalizou R$ 108,5 bilhões em 2017, o que significa um aumento de R$ 13,9 bilhões em comparação com 2016, principalmente devido aos maiores preços (R$ 19,1 bilhões) e aos maiores volumes de venda (R$ 1,6 bilhão), que foram parcialmente compensados pelo impacto negativo da valorização do real (BRL) em relação ao dólar norte-americano (USD) e a outras moedas (R$ 6,8 bilhões).

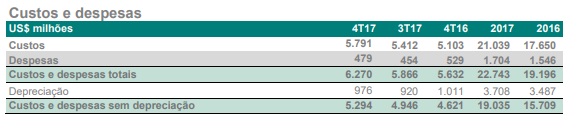

Já os custos e despesas totalizaram R$ 60,9 bilhões em 2017, aumentando R$ 6,5 bilhões em relação a 2016.

Em 2017, o ciclo de commodities mais forte em relação a 2016 influenciou os custos e despesas, dada a forte correlação entre alguns fatores de custo com os preços mais elevados de minério de ferro.

Tal ciclo gera, porém, um impacto líquido positivo no Ebitda ajustado, na medida em que os efeitos dos maiores preços dos produtos e das iniciativas comerciais para maximizar o preço realizado são muito superiores ao efeito nos custos.

Assim, o Ebitda ajustado ficou 20% acima de 2016, totalizando R$ 49,0 bilhões em 2017, principalmente em função dos maiores preços realizados e das iniciativas comerciais que impactaram positivamente o Ebitda (R$ 19,1 bilhões).

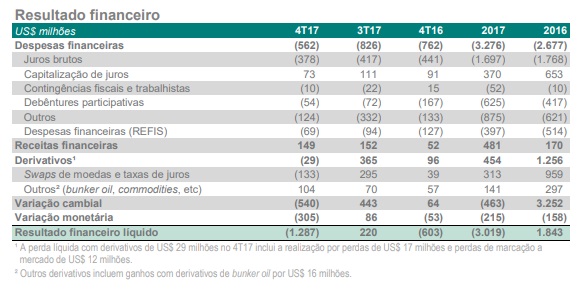

Já o resultado financeiro líquido registrou uma perda de R$ 9,7 bilhões em 2017 contra um ganho de R$ 6,3 bilhões em 2016, principalmente devido ao impacto negativo da variação cambial em 2017 (R$ 2,1 bilhões) vs. impacto positivo da variação cambial em 2016 (R$ 10,8 bilhões).

Os principais componentes do resultado financeiro líquido foram: as despesas financeiras de R$ 10,5 bilhões, os ganhos com derivativos de R$ 1,5 bilhão, sendo R$ 1,0 bilhão o ganho com derivativos de moeda; perda com variações monetárias e cambiais de R$ 2,1 bilhões.

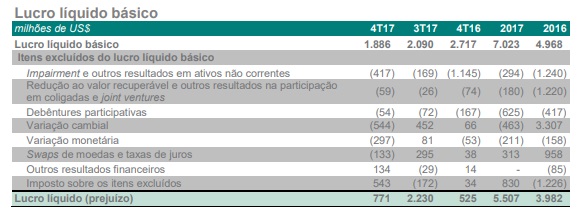

Com isso, o lucro líquido totalizou R$ 17,6 bilhões em 2017 contra um lucro líquido de R$ 13,3 bilhões em 2016.

O aumento de R$ 4,3 bilhões deveu-se, principalmente, aos maiores preços (R$ 13,9 bilhões) e aos menores impairments em ativos de operações descontinuadas (R$ 3,1 bilhões), que foram parcialmente compensados pelo impacto negativo da variação cambial (R$ 12,9 bilhões).

Paralelamente, a dívida líquida diminuiu substancialmente para US$ 18,1 bilhões em 31 de dezembro de 2017, uma redução de US$ 6,9 bilhões em relação à posição de US$ 25,0 bilhões registrada em 31 de dezembro de 2016.

A posição de caixa em 31 de dezembro de 2017 totalizou US$ 4,3 bilhões.

Assim, a sua alavancagem, medida pela relação da dívida bruta/LTM Ebitda ajustado, diminuiu para 1,5x em 31 de dezembro de 2017 em comparação com 1,6x em 30 de setembro de 2017 e 2,4x em 31 de dezembro de 2016.

Medida pela relação da dívida líquida/LTM Ebitda ajustado, a alavancagem diminuiu para 1,2x em 31 de dezembro de 2017 em comparação com 1,3x em 30 de setembro de 2017 e 2,1x em 31 de dezembro de 2016.

Por fim, a Vale informou também ontem que foi aprovado o pagamento de remuneração aos acionistas, na forma de juros sobre o capital próprio (JCP) no montante total bruto de R$ 2.539.006.733,78, correspondendo a R$ 0,48 por ação em circulação.

A companhia informou que o pagamento do referido JCP será feito em 15 de março de 2018, e que as ações da Vale serão negociadas ex-direitos na B3, NYSE e Euronext Paris a partir de 07 de março de 2018.

O referido JCP será considerado como parte da remuneração mínima estabelecida pelo estatuto da Vale referente ao resultado do exercício social de 2017.

Somando-se à remuneração anunciada em 14 de dezembro de 2017, a empresa distribuirá o valor total bruto de R$ 4.721.473.237,91 aos seus acionistas, correspondendo a R$ 0,90 por ação em circulação, em relação ao resultado do exercício social de 2017.

“A decisão de pagar a remuneração mínima requerida reflete uma cautelosa e disciplinada abordagem da Vale e é consistente com o objetivo de reduzir a sua dívida líquida para US$ 10 bilhões. Uma nova Política de Remuneração aos Acionistas está sendo discutida com o Conselho de Administração e será anunciada até o final de março de 2018”, destacou a companhia em seu comunicado.

No mais, gostamos dos resultados da Vale, e vislumbramos um horizonte de expansão de resultados da mineradora e, neste sentido, continuaremos observando atentos as movimentações estruturais propostas aos poucos pelo novo presidente da companhia, Fabio Schvartsman, o qual já deixou claro que pretende deixar o governo com participação cada vez menor na mineradora, tendo afirmado, inclusive, que “o governo é muito bem-vindo como acionista minoritário”.

Continuamos com nossa crença na alta capacidade de gestão que possui Schvartsman ao mesmo tempo que seguimos acompanhando as movimentações da mineradora brasileira.

Assim sendo, seguimos de fora da Vale até que decisões operacionais com maior foco na sua atividade de mineração possam ser observadas em suas atividades, ao passo que alternativas que visem a redução de sua alavancagem possam continuar sendo vistas de maneira mais representativa no decorrer do tempo.

Setores cíclicos são desafiadores e, no nosso entendimento, uma margem de segurança relevante deve ser estabelecida a um tipo de investimento em empresas que atuam nesses tipos de segmentos.

Por conta disso, seguimos de fora e à espera de um momento de baixa nos papéis VALE3 para, assim, podermos indicar o ativo a preços que proporcionem bons retornos a nossos assinantes.