Radar do Mercado: Cielo (CIEL3) – o pior momento econômico ficou para trás

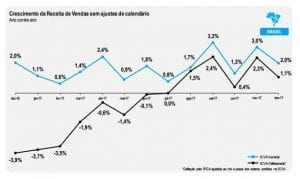

Segundo o Índice Cielo do Varejo Ampliado (ICVA), a receita de vendas do comércio varejista brasileiro apresentou uma alta de 1,1% em dezembro de 2017 em comparação com o mesmo período do ano passado após descontada a inflação aplicada aos setores do varejo ampliado.

“Importante observar que em novembro aconteceu a Black Friday, que ainda tem um caráter de novidade, ou seja, cresce mais que o ritmo normal do varejo, mesmo comparando com o mesmo período de 2016. Se observarmos os meses anteriores a novembro, o varejo em dezembro apresentou um ritmo mais alto”, comenta Gabriel Mariotto, diretor de Inteligência da Cielo.

Em termos nominais, o indicador mostra resultados na mesma direção: alta de 2,0% em dezembro na comparação com um ano antes, enquanto novembro havia apontado 3,0%. Descontados os efeitos de calendário que impactaram o mês, o índice também mostra desaceleração na passagem de novembro para dezembro.

A Cielo é, sem dúvidas, uma empresa que já apresentou e ainda apresenta sólidos resultados ao longo de sua história e esses fatores reforçam a nossa opinião de que a sua gestão é bastante competente e eficiente no que se propõe a fazer, principalmente no que diz respeito à geração de valor para seus acionistas.

Ainda, o fato ICVA levantado pela companhia demonstrar um visível reaquecimento da economia – principalmente no varejo, o ponto chave de atuação da Cielo – demonstra que, possivelmente, um horizonte de melhorias operacionais pode se concretizar para a empresa no médio prazo.

Ainda, o fato da companhia pertencer ao segmento do Novo Mercado – mais elevado padrão de governança corporativa da bolsa de valores – reforça também um compromisso de transparência frente ao acionista minoritário, o que não deixa de ser, em nossa visão, uma questão que contribui para a operação de negócios da companhia, no que diz respeito a seu modelo de governança corporativa.

O que nos preocupa, contudo, é a dúvida em relação ao futuro, não da companhia em si, mas do seu mercado de atuação.

Casos de empresas ainda menores e que oferecem os mesmos serviços prestados pela Cielo, porém a preços muito menores, são cada vez mais frequentes de serem observados.

Isso não significa que, de fato, a Cielo venha a perder os seus clientes, mas, sem dúvida, nesse cenário, forçosamente as suas margens tendem a serem muito reduzidas.

Esse é um tipo de situação que conseguimos visualizar, também, no setor de varejo, porém numa circunstância diferente, isto por que, nesse caso, a maior ameaça não se faz pelas empresas menores, mas sim pela gigante do setor – a Amazon – que quebrou todos os paradigmas e vem revolucionando a maneira de atender e otimizar a experiência de seus clientes onde atua.

São situações diferentes, mas que demonstram uma realidade já bastante consolidada.

Os setores e as empresas estão mudando muito rápido e, nessa conjuntura, se adaptar é uma extrema necessidade.

Esse é um comportamento que a Cielo precisa desenvolver o quanto antes, caso contrário, a tendência é que suas margens se tornem cada vez menores e, com isso, seus resultados operacionais tendam a continuar a seguir com sua trajetória de declínio.

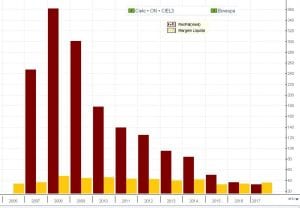

Neste sentido, vale ressaltar que, ao se observar a “fotografia” da empresa, pode-se perceber que ela já foi, sem dúvidas, uma das campeãs no Brasil, quando o assunto é margem líquida e rentabilidade sobre o patrimônio líquido (ROE).

Porém, ao se observar o “filme” da Cielo, observa-se uma deterioração que ainda não foi cessada, muito por conta, como já mencionado anteriormente, da grande concorrência que chega de maneira bastante agressiva a este segmento.

No que diz respeito a seus resultados trimestrais do terceiro quarto do ano, a companhia demonstrou um Ebitda 6,1% inferior ao 3T16 e, apesar do aumento de 1,4% em relação ao 2T17, a sua margem Ebitda foi de 44,3%, queda de 0,8 ponto percentual em comparação com o 3T16 e de 0,9 ponto percentual em comparação com o 2T17.

Ainda sobre seus números trimestrais, em relação a seu lucro líquido, houve um aumento de 1,8% em relação ao 3T16 e de 2,8% em relação ao 2T17, porém, tudo indica que esses aumentos tendam a se tornarem cada vez mais apertados no decorrer do tempo, caso a companhia não apresente fortes vantagens competitivas ao mercado no curto prazo.

Obviamente que é preciso se analisar, nesta altura, os resultados do quarto trimestre do ano passado, que devem estar disponibilizados ao mercado nas próximas semanas.

Ademais, diante de toda essa conjuntura, entendemos que a Cielo é uma companhia que acreditamos que possa vir a ser insustentável no médio/longo prazo, por isso, preferimos ficar de fora do case.

Ainda, temos pouca visibilidade sobre a rentabilidade futura do negócio da companhia e, por isso, não indicamos participação no empreendimento neste momento.

Sabemos que existem muitas divergências a respeito dessa companhia, e que muitos investidores analisam a Cielo de maneira incompatível com a nossa.

Porém, é preciso sempre lembrar que carregamos a enorme responsabilidade de carregamos conosco a confiança depositada em nossas indicações por parte de nossos assinantes – o que, sem dúvidas, zelamos com bastante compromisso e respeito – e, por conta disso, não nos sentimos no direito de indicar um ativo sobre o qual não enxergamos com clareza como serão os seus próximos anos no que diz respeito à sua geração de valor operacional.

Entendemos e respeitamos, como sempre, a opinião de investidores que pensam diferente de nós em relação à Cielo ou a qualquer outro ativo, contudo, pelo peso do compromisso que temos perante nossos assinantes, achamos mais prudente seguir de fora da companhia nesse momento.