Radar do Mercado: Braskem (BRKM5) – Negociação da Odebrecht pode resultar em uma gigante do segmento

A Braskem comunicou aos seus acionistas e ao mercado em geral no último dia 15 (sexta-feira) que foi informada pela Odebrecht, sua acionista controladora, do início de tratativas com a LyondellBasell, companhia aberta com sede em Roterdã, visando uma potencial transação envolvendo a transferência à LyondellBasell da totalidade da participação da Odebrecht no capital social da Braskem.

Segundo o informado, de acordo com a Odebrecht, as negociações estão em estágio preliminar e foi concedida exclusividade à LyondellBasell no âmbito das tratativas, que são regidas por acordo de confidencialidade.

Foi informado, também, que a conclusão da transação está sujeita, dentre outras condições, a due diligence, negociação dos contratos definitivos e obtenção das aprovações societárias, não existindo, até a data do comunicado, “qualquer obrigação vinculante entre LyondellBasell e Odebrecht, nem garantia de que as tratativas resultarão em uma transação”, ressaltou a companhia em seu comunicado.

Por fim, foi ressaltado ainda que caso a transação seja concretizada, serão garantidas aos demais acionistas da Braskem as mesmas condições que vierem a ser negociadas para a Odebrecht.

Tudo indica que a Odebrecht segue firme em busca de estratégias que visam reduzir sua dívida, e a busca de compradores para seus ativos claramente se mostra como uma dessas iniciativas que objetivam tal fim.

Se tal negócio anunciado pela companhia na sexta-feira vier a sair do papel, pode ser criada, com isso, a maior empresa global do setor petroquímico, líder na produção de resinas plásticas, usadas na fabricação de itens como brinquedos, baldes, autopeças e até fraldas.

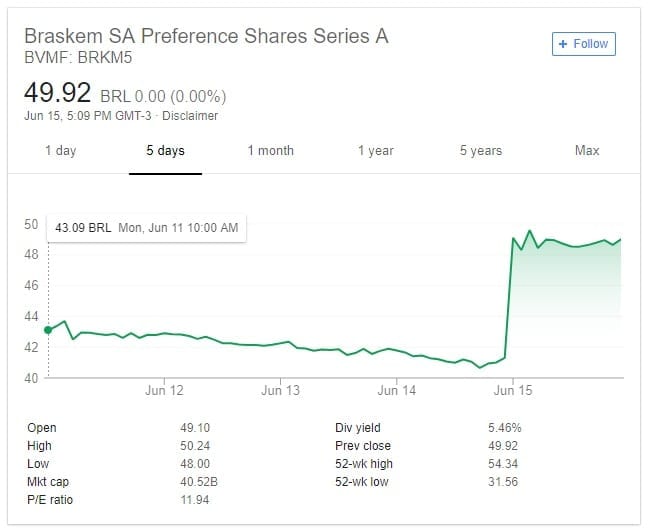

Vale ressaltar que o anúncio de negociação exclusiva entre as empresas fez com que os papéis da Braskem tivessem um salto de 21,4% no pregão da última sexta-feira, para R$ 49,92, a maior alta em um dia desde a criação da petroquímica, em 2002. O avanço do papel representou um ganho de R$ 5 bilhões no valor de mercado da companhia, para R$ 38,6 bilhões.

Ainda, o negócio pode resolver os problemas dos acionistas de uma só vez, haja vista que a Braskem é controlada pela Odebrecht e pela Petrobras.

Dessa maneira, caso a negociação avance, a Petrobras — que já sinalizou anteriormente sua intenção de sair da companhia — tende a exercer o direito de vender sua participação em iguais condições para a Lyondell, conforme prevê o estatuto da empresa, e informado no comunicado feito pela companhia.

Desta forma, a operação aliviaria o caixa da Odebrecht, cuja dívida líquida está em R$ 49 bilhões (excluindo Braskem) e seria uma porta de saída para a Petrobras, que vinha enfrentando dificuldades para encontrar interessados em sua fatia na maior empresa do setor petroquímico na América Latina.

No mais, conforme já salientado, a Braskem é uma empresa que é controlada pela Petrobras (estatal) e pela Odebretch (investigada na operação Lava-Jato), além de já ter sido citada em delações premiadas no âmbito da mesma operação, e também em inquéritos abertos por relatores.

Adicionalmente, vale lembrar que a diretoria da Braskem já foi acusada pelos acionistas de ter violado as leis do mercado de capitais americano ao ter se envolvido em um esquema de pagamento de propinas para obter vantagens na nafta comprada da Petrobras, o que teria feito os ADRs serem negociados a preços inflados.

Isto posto, vale lembrar que um dos critérios de seleção de Décio Bazin em suas análises empresariais sugere que o investidor evite se associar a empresas que constantemente são citadas em escândalos e situações comprometedoras.

Nos sentimos confortáveis em seguir essa sugestão de Bazin, e por isso seguimos mantendo distância da companhia por tempo indeterminado.