Uma das grandes vantagens de investir na bolsa de valores é ter a possibilidade de receber dividendos ao longo dos anos.

Isso porque, ao se tornar acionista de companhias abertas que distribuem proventos aos seus sócios, o investidor pode se beneficiar com recebimento de dividendos periodicamente, o que para muitos acaba se tornando uma renda extra passiva. Porém, é importante que o investidor conheça o que são os dividendos, como eles são recebidos e também como analisar empresas que remuneram os acionistas com frequência.

Os dividendos são parcelas dos resultados líquidos apurados por empresas sociedade anônima (S/A) que elas destinam aos seus sócios, ou seja, os acionistas detentores de suas ações listadas em bolsa.

Quando uma empresa encerra seu ano fiscal, divulgando suas demonstrações financeiras, caso a empresa tenha obtido lucros, parcelas desses lucros irão, invariavelmente, para seus sócios e acionistas, através de dividendos ou juros sobre capital próprio (JCP).

Um ponto interessante a se destacar é que as companhias são obrigadas, por lei, a distribuir dividendos ao final de cada exercício e o percentual mínimo que a empresa adota como prática deve ser divulgado aos acionistas através de seu estatuto.

Inúmeras companhias pagam dividendos hoje que podem parecer pequenos para muitos investidores, o que pode afastar o interesse de quem estava pensando em adquirir ações, principalmente quando olhamos para o dividend yield, que é a relação dos dividendos pagos sobre o preço da ação.

Porém, conforme os resultados das empresas crescem, os dividendos também aumentam, elevando o “yield on cost” naturalmente do investidor.

Os dividendos são ferramentas poderosas para construção de patrimônio e renda passiva no longo prazo, quando são gerados e têm origem em operações de empresas saudáveis, com um fluxo de caixa robusto, que apresentam crescimento e métricas de rentabilidade elevadas e principalmente, quando são reinvestidos na compra de mais ações.

Tipos de dividendos

Existem, de fato, várias maneiras que a empresa pode remunerar os seus investidores. A primeira delas é o dividendo. A segunda, o juro sobre capital próprio. Já a terceira, a recompra de ações, muito utilizada nos EUA, onde os dividendos são taxados.

Primeiramente, há o provento mais conhecido de todos, os dividendos. Eles são distribuições do lucro da empresa que ocorrem periodicamente. Quem decide a periodicidade é a própria empresa.

Em segundo lugar, pode-se citar também os juros sobre capital próprio (JCP). Na prática, ele também é uma distribuição de proventos, por outro lado, há incidência de imposto para o acionista que recebe (retido na fonte).

Além disso, há uma forma indireta de dividendos, que consiste na recompra das ações: a empresa pode comprar suas próprias ações na bolsa e cancelá-las. Dessa maneira, o acionista torna-se dono de uma porção maior da companhia.

Taxas de dividendos

Imposto sobre serviço (ISS)

O imposto sobre serviço (ISS) é uma tarifa municipal que incide sobre serviços prestados. Esse imposto é recolhido no município em que ocorre a prestação do serviço.

Empresas da bolsa que trabalham na área de serviços precisam pagar esse imposto, que corresponde de 2 a 5% do faturamento.

Taxa de corretagem

A taxa de corretagem é um valor que o investidor deve pagar toda vez que for investir em uma ação. Essa taxa pode ser fixa ou pode ser variável, dependendo da corretora.

No entanto, é cada vez mais comum a existência de corretoras taxa zero – ou seja, corretoras que não cobram corretagem sobre as operações.

Emolumentos e taxa de liquidação

Por fim, os emolumentos e a taxa de liquidação são dois valores pagos à bolsa brasileira, a B3, quando ocorre a venda do ativo. O pagamento dessas taxas é automático. O valor dessas duas taxas somadas é extremamente baixo (menos de 0,1%).

Segundo o artigo 202 da Lei 6.404/76 (Lei das S/As), que regula esse tema, o estatuto social determinará a porção mínima dos lucros que devem ser distribuídos.

Muitas empresas, no entanto, adotam um percentual mínimo de 25%, mas existem outras que adotam percentuais menores ou maiores, e não há um limite mínimo exato estabelecido por lei.

Dessa forma, considerando a legislação brasileira e a prática das empresas brasileiras, não é muito difícil encontrar empresas que pagam dividendos atrativos aqui no Brasil, ao contrário de outros mercados, como o americano por exemplo, em que as empresas podem não distribuir um centavo sequer em dividendos, se assim decidirem.

A Berkshire Hathaway, por exemplo, empresa do megainvestidor Warren Buffett, é um exemplo de companhia que não paga dividendos.

Buffett sempre defendeu que prefere reinvestir os recursos obtidos pela empresa em novas participações, em vez de destinar aos acionistas, já que ele acredita ser capaz de remunerar de forma mais eficiente esse capital.

É interessante notar, no entanto, que as empresas que a Berkshire Hathaway investe costumam pagar dividendos, e neste caso, apesar de não pagar dividendos aos seus sócios, a empresa do megainvestidor recebe muitos dividendos.

Vale ressaltar que, embora não pague dividendos, as empresas americanas fazem muitas recompras de ações. Como os dividendos são taxados, a recompra serve como forma de aumentar o valor para os acionistas ao longo do tempo.

Pagamentos de dividendos

Em termos de periodicidade e recorrência de pagamentos, algumas empresas adotam uma prática de pagamentos trimestrais, enquanto outras pagam de forma semestral ou anual.

Há casos, inclusive, de empresas que pagam dividendos mensalmente, como é o caso dos bancos, por exemplo, ideal para aqueles que buscam um fluxo de rendimentos constante.

Isso pode proporcionar ao investidor uma grande recorrência de fluxo de caixa, perfeito para aqueles que veem nos dividendos uma forma de complemento de renda ou mesmo de aposentadoria.

De forma geral, um dos principais motivos que leva alguns investidores a entrar no mercado de capitais e adquirir ações é justamente a renda de dividendos.

Outra grande vantagem dos dividendos, no Brasil, e que atrai a atenção de investidores é o fato deles serem isentos de imposto de renda, já que as empresas já pagaram imposto de renda em suas operações, por isso, tributar os dividendos seria uma espécie de bitributação.

Através do pagamento de dividendos o investidor obtém uma rentabilidade sobre seu capital investido e participa de uma parcela dos ganhos de uma empresa, sem depender de outros fatores, como a valorização e venda dos papéis, por exemplo.

Um dos maiores investidores do mercado de ações brasileiro, o Sr. Luiz Barsi Filho, por exemplo, é um investidor que sempre se aproveitou das grandes vantagens oferecidas pelos dividendos, e sempre viu em ações uma forma inteligente de gerar renda passiva através dos proventos das empresas, sendo seu foco principal ao investir em ações.

Através das participações nos lucros, via dividendos, que Luiz Barsi recebeu ao longo de décadas, e o reinvestimento desses recursos, Luiz Barsi Filho fez uma grande fortuna no mercado de ações, e tornou-se um dos maiores investidores pessoa física do Brasil, com um patrimônio avaliado em mais de R$ 1 bilhão.

É interessante também notar que, conforme as empresas crescem e obtém lucros maiores, os dividendos também crescem, afinal, eles são parcelas dos lucros das empresas.

Declaração no IR de dividendos

Os dividendos precisam ser declarados no imposto de renda do investidor, assim como os juros sobre capital próprio e operações de compra e venda.

De fato, o investidor não precisa pagar nada, pois não há tributação sobre dividendos. No entanto, mesmo que tenha apenas uma ação ou cota de fundo, ele precisa preencher a declaração.

Sendo assim, para declarar dividendos no IR, basta acessar a seção “Rendimentos Isentos e Não Tributáveis” e relacionar os dividendos de todas as empresas. É preciso escolher o código 09 (Lucros e dividendos recebidos).

Por outro lado, para declarar juros sobre capital próprio no IR, é preciso selecionar a seção Rendimentos Sujeitos à Tributação Exclusiva/Definitiva, relacionar os JCPs recebidos e selecionar o código 10 (Juros sobre capital próprio).

Para aqueles que buscam investir focando o recebimento de dividendos é imprescindível conhecer e entender algumas datas importantes, como as datas de aprovação e deliberação, data ex-dividendos, dentre outras, já que é através dessas datas que os investidores saberão se terão ou não direito a algum provento pago pela empresa.

Falaremos e explicaremos cada uma dessas 3 datas a seguir:

Data de Declaração ou Aprovação

A Data de Declaração ou Aprovação é a data em que o Conselho de Administração da empresa anuncia a quantia que será paga em dividendos por ação, a data de ex-dividendos e também a data do pagamento dos proventos.

Normalmente as empresas realizam reuniões com seus conselhos de administração para decidirem quanto e quando pagarão de proventos referente aos resultados obtidos em um trimestre ou exercício, e muitas vezes os conselheiros levam em conta, antes de fazer a aprovação ou decidir o valor, o estatuto da empresa, bem como a situação financeira da mesma.

Caso a empresa esteja passando por dificuldades financeiras ou com uma menor lucratividade ou geração de caixa, é possível que os conselheiros realizem o menor pagamento possível, baseando-se no estatuto.

Estar de olho na data de declaração e aprovação, bem como a Assembleia que deliberou os dividendos, pode ser bastante importante para os investidores.

De qualquer forma, uma vez que seus conselheiros decidem os valores a serem pagos e os dividendos são anunciados nesta data, a empresa se compromete em arcar com a remuneração aos seus acionistas na data estipulada.

É importante lembrar que, com alguma frequência, as empresas aprovam e declaram dividendos que serão pagos apenas alguns meses depois ou às vezes até no ano seguinte, ou em algumas ocasiões, pagam de forma parcelada, o que pode gerar algum desconforto no investidor, mas sem dúvidas, eles serão pagos.

Data de ex-dividendos

A data ex-dividendos é a data em que as ações não negociam mais com o direito ao recebimento de dividendos, e sendo assim, aqueles que comprarem nessa data, após as ações estarem “ex”, não farão jus ao recebimento dos proventos.

Geralmente essas datas são informadas logo quando a empresa faz a deliberação e o anúncio do pagamento dos proventos.

O investidor que investe visando o recebimento de dividendos deve estar sempre atento a essas datas, já que, se quiser adquirir um novo ativo para receber seus proventos ou comprar mais ações de uma empresa que recentemente anunciou dividendos, para ter direito a esses proventos, deverá sempre comprar antes da data ex, caso contrário, terá de aguardar um novo anúncio.

É importante ressaltar também que na data “ex dividendos” o valor dos dividendos é descontado do preço da ação.

Para ilustrar melhor, vamos exemplificar e imaginar que a empresa “A” tem suas ações avaliadas em R$ 10,00 em bolsa, e divulgou um dividendo anual, referente ao seu último exercício fiscal, no valor de R$ 0,50 por ação.

Sendo assim, na data ex-dividendos as ações da empresa terão seus preços descontados em R$ 0,50, o que fará com que as ações da companhia naquele dia iniciem o dia cotadas a R$ 9,50.

Essa questão do desconto de dividendos acaba também afastando especuladores que tinham a intenção de comprar um papel um dia antes da data ex, ter direito aos seus dividendos, e logo vender no dia seguinte, obtendo um ganho expressivo de forma “fácil”, sem ter o espírito e a postura de sócio.

Dessa forma, apesar desse desconto desagradar muitos investidores e parecer negativo em um primeiro momento, ele deve ser visto também por outro ângulo, já que evita que especuladores obtenham ganhos fáceis e criem volatilidade além do normal no papel apenas devido aos dividendos.

Além disso, como o papel se tornou mais barato, abre-se então a oportunidade do investidor adquirir mais ações após a data ex pagando menos, o que é positivo para o investidor de longo prazo que visa acumular cada vez mais ações.

Em tempo, vale lembrar que, apesar dessa “desvalorização forçada” no curto prazo por conta da data ex dividendos, as cotações da empresa geralmente voltam a evoluir, anulando totalmente esse ajuste negativo do ex dividendo.

Data de Pagamento

A Data de Pagamento, como o próprio nome já deixa claro, é a data em que são depositados os dividendos na conta do investidor, e que de fato ocorre o pagamento desses recursos.

Essa data também é divulgada na data de declaração e anúncio dos proventos, junto com a data ex.

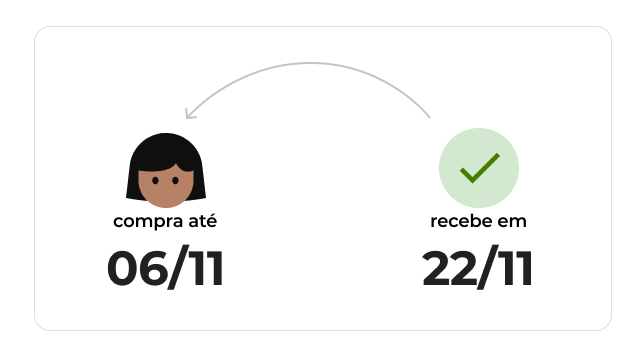

Como dito anteriormente, somente os acionistas que adquiriram ações antes da data ex-dividendos são os beneficiados, e terão os recursos depositados em sua conta nesta exata data.Para vermos um exemplo prático sobre as datas que nos referimos acima, vejamos os números e as datas dos pagamentos dos últimos dividendos realizados pela Grendene S/A (GRND3).

Tomando como base a distribuição de dividendo divulgada, no valor de R$ 0,08145 por ação, aprovada em 26/10/2017, pode-se observar que o pagamento foi realizado no dia 22/11/2017, e a data ex-dividendo é no dia 07/11/2017.

| Tipo de ação | Data de aprovação | Data de ex-dividendos | Data do pagamento | Tipo de provento | Valor R$/ por ação |

| ON | 26/10/2017 | 07/11/2017 | 22/11/2017 | Dividendo | 0,081451995 |

Ou seja, na prática, o investidor que possuia ações da Grendene em carteira até o dia 06/11/2017, teve direito aos proventos, e os recebeu em conta no dia 22/11/2017.

Já quem comprou ações da Grendene no dia 07/11 ou posteriormente, não teve direito aos proventos e deverá esperar a próxima data de proventos divulgada pela empresa.

O investidor normalmente pode ter acesso a esses dados de datas importantes e se informar a respeito dos proventos das empresas, nos próprios websites de Relações com Investidores das empresas, que normalmente divulgam uma tabela ou planilha com todas as datas e os valores de dividendos.

Como já ressaltamos, uma das grandes vantagens de se investir em ações e com o foco no recebimento de dividendos, em detrimento de se investir em renda fixa, é que os dividendos tendem a crescer no longo prazo.

Ao contrário da renda fixa, que tem os rendimentos atrelados à taxa de juros, em geral, à Selic, os dividendos representam parcelas dos lucros das empresas. Assim, conforme as empresas crescem seus resultados, seus dividendos também evoluem, o que proporciona uma remuneração crescente aos seus acionistas.

Desse modo, por mais que a relação de dividend yield pareça baixa e os dividendos pareçam pouco atrativos, conforme a empresa demonstre crescimento, seus proventos serão maiores no futuro.

Exemplo hipotético

Por exemplo, podemos imaginar uma empresa hipotética que paga hoje R$ 0,50 ao ano em dividendos, e custa em bolsa cerca de R$ 10,00. Caso essa empresa venha a crescer seus lucros durante 5 anos em cerca de 10% ao ano em média, seus dividendos se elevarão para cerca de R$ 0,80.

O investidor que pagou R$ 10,00 e recebia R$ 0,50, o que representava 5% ao ano sobre o valor das ações, agora receberá R$ 0,80, o que representa 8% sobre o valor de aquisição, ou seja, seu yield on cost passou de 5% ao ano para 8%.

Conforme a empresa continue crescendo, essa métrica tende a se elevar cada vez mais e pode chegar em um momento, após algumas décadas, talvez, que os dividendos recebidos representarão mais de 100% do valor investido, o que demonstra a importância de se investir em empresas que crescem e a grande vantagens dos dividendos.

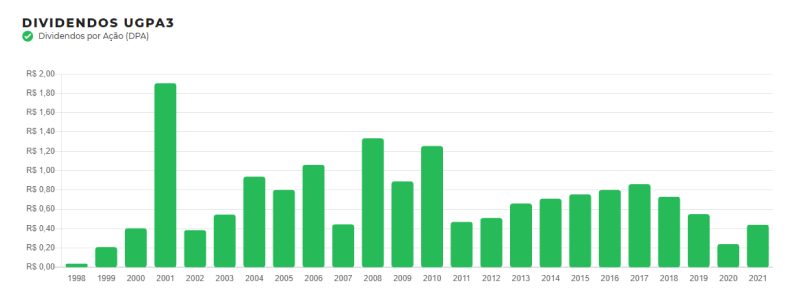

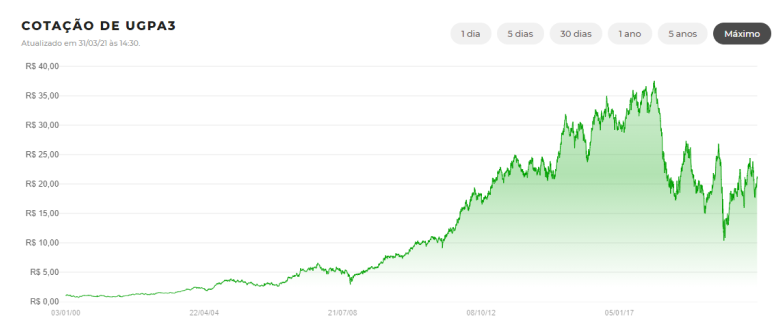

Um exemplo interessante é o da Ultrapar (UGPA3), holding que detém os Postos Ipiranga, Ultragaz e Extrafarma.

A empresa, em geral, sempre teve um dividend yield baixo, em torno de 2 a 3%, porém seus dividendos cresceram a um ritmo muito expressivo ao longo do tempo, como podemos verificar abaixo.

Para termos uma ideia, em 2010 a Ultrapar pagou cerca de R$ 0,63 em dividendos aos seus acionistas no ano, o que representava um yield em torno de 2,50% naquele ano, já que as ações encerraram o ano próximas de R$ 24,00.

Já este ano, em 2017, a empresa pagou R$ 1,72 aos seus acionistas, o que representa um valor quase 180% maior.

Dessa forma, aquele investidor que observava um yield de 2,50% ao ano nas ações da Ultrapar em 2010, considerando os dividendos pagos atualmente e o preço pago pelas ações, recebe um retorno de cerca de 7,10% ao ano, o que é um patamar muito mais interessante de dividendos.

Além disso, as cotações da empresa se elevaram drasticamente, e da faixa de R$24,00 que se encontrava ao final de 2010, as ações saltaram para cerca de R$77,00.

Considerando a valorização das ações, que foi bastante expressiva, refletindo o ótimo crescimento de lucros e de dividendos da empresa, e também o reinvestimento de proventos, o retorno obtido pelo investidor em ações da Ultrapar desde 2010 foi extremamente elevado, demonstrando a alta rentabilidade que uma empresa que paga dividendos crescentes pode entregar.

Assim, o investidor não deve se atentar apenas ao dividend yield atual ou aos dividendos que a empresa paga, mas sim buscar por empresas rentáveis que tenham condições de crescer os dividendos no longo prazo.

Essas costumam ser as que mais entregam retornos aos investidores e os premiam com um crescimento de patrimônio e de renda passiva relevantes.

Geralmente, as maiores pagadoras de dividendos são empresas saudáveis, que possuem algumas características únicas de qualidade, que as colocam naturalmente como um investimento mais seguro e rentável.

Dentre as principais características de empresas que pagam dividendos, podemos citar:

-

Forte geração de caixa e lucro

Forte geração de caixa e lucro -

Previsibilidade e baixa volatilidade

Previsibilidade e baixa volatilidade -

Baixo endividamento

Baixo endividamento -

Rentabilidade

Rentabilidade -

Crescimento moderado

Crescimento moderado -

Baixo risco

Baixo risco

Forte geração de caixa e lucro

Empresas que costumam pagar dividendos consistentes e recorrentes, normalmente são empresas que geram muito caixa e são bastante lucrativas. Como essas empresas costumam gerar muito caixa, é natural que realizem polpudas distribuições de dividendos.

Obviamente que algumas empresas que pagam dividendos interessantes preferem utilizar parte relevante desse caixa para investir no seu business, reduzindo o payout, mas ainda assim, o investidor deve saber que, caso a empresa passe a investir menos, é provável que as distribuições aumentem.

O investidor deve sempre desconfiar e evitar empresas que não tem uma geração de caixa robusta e consistente e nem uma estabilidade de lucros, pois muito provavelmente os dividendos de empresas assim não terão perenidade.

Previsibilidade e baixa volatilidade

A maior parte das empresas que pagam bons dividendos apresentam uma baixa volatilidade em seus papéis, apresentando um perfil mais defensivo que a média do mercado.

Como essas empresas geralmente distribuem bons dividendos e estão inseridas em negócios rentáveis, além de geralmente possuírem uma maior previsibilidade de geração de caixa e resultados, as ações dessas empresas também apresentam uma menor volatilidade, conferindo maior conforto para aqueles que temem as grandes oscilações do mercado de ações.

Baixo endividamento

Empresas que pagam dividendos mensais e consistentes, costumam também possuir um baixo endividamento.

Elevados níveis de endividamento podem comprometer seriamente o fluxo de caixa livre das empresas, por conta de despesas financeiras elevadas e grande fluxo de amortizações, e por conta disso, companhias muito endividadas dificilmente pagam bons dividendos de forma recorrente, pois nem sequer sobram-lhes caixa.

Sendo assim, através do investimento visando dividendos o investidor também naturalmente acaba evitando empresas muito endividadas e de riscos elevados, reduzindo o risco do investimento.

Rentabilidade

Outra vantagem dentre empresas que remuneram de forma consistente seus acionistas com proventos é também suas métricas de rentabilidade elevadas, geralmente com ROE atrativo e margens mais elevadas que a média.

Empresas com Retorno sobre patrimônio líquido (ROE) baixo, geralmente precisam reter muito de seus resultados para investirem em seus business, o que acaba não permitindo que essas empresas distribuam dividendos muito interessantes.

Já as empresas que possuem um elevado ROE necessitam investir poucos recursos em seus negócios, o que as permitem ter grandes sobras de caixa para distribuir aos sócios.

Crescimento moderado

Mesmo entregando bons dividendos, empresas que possuem um payout mais elevado e remuneram fortemente seus acionistas são também empresas que conseguem apresentar algum crescimento no longo prazo, embora não acelerado.

Muitas dessas companhias estão inseridas em segmentos subpenetrados, que crescem de forma natural muito acima do PIB, por exemplo, o que beneficia naturalmente a empresa, que mesmo sem precisar investir muito, acaba sendo impactada por esse movimento.

Além disso, podemos citar também os casos de empresas como a Smiles (SMLS3), empresas do segmento de programas de fidelização que crescem de forma expressiva mesmo pagando quase a totalidade de seus lucros.

Essas empresas, por estarem em um segmento em expansão e crescimento, que é bastante subpenetrado, e também por seus investimentos serem pouco custosos, afinal, essas empresas apenas precisam investir em novos computadores, servidores e em campanhas de marketing para atingir cada vez mais clientes.

Isso é muito mais barato que construir uma nova fábrica ou comprar muitos maquinários, assim, elas acabam apresentando um bom crescimento ao longo do tempo, mesmo destinando a totalidade de seus lucros aos acionistas.

Algumas empresas como as do segmento de seguros, ou transmissão de energia elétrica, também apresentam essas características, de poderem crescer a um ritmo interessante, sem deixar de pagar dividendos, muito por conta de uma forte geração de caixa e pouca ou menor necessidade de capex.

Baixo risco

O investidor que procura investir no mercado de ações correndo um baixo risco deveria considerar investir em empresas que pagam bons dividendos, que, por serem geralmente empresas saudáveis, com baixo endividamento, métricas elevadas de rentabilidade e fortes geradoras de caixa, conferem um risco muito menor ao investidor.

Empresas que estão investindo a totalidade ou a quase totalidade de seus recursos em aquisições, ou expandindo seus negócios, além de pagarem pouco ou nenhum dividendo, são também empresas que podem estar bastante endividadas, e caso seus investimentos não tenham êxito, essa situação pode levar a empresa a uma condição muito adversa, colocando em grande risco o capital do investidor.

Como as boas pagadoras de dividendos geralmente são empresas maduras e que possuem as qualidades que citamos anteriormente, os papéis dessas empresas também oscilam menos, e como não correm os riscos elevados de uma empresa em franca expansão, oferecem um risco baixo.

É importante lembrar, porém, que nem toda empresa que paga dividendos é saudável, e é importante o investidor sempre avaliar cada caso isoladamente, avaliar suas métricas de rentabilidade, sua geração de caixa, seu endividamento e lucratividade.

Houve casos de empresas bastante endividadas e que entregavam prejuízos recorrentes que pagavam bons dividendos durante algum tempo, como a Oi, por exemplo, mas obviamente esse período encerrou-se rapidamente e a empresa teve de cortar seus proventos.

Mas de uma maneira geral, investindo em empresas maduras, saudáveis e pouco endividadas, o investidor correrá sim um risco bem menor que a média do mercado.

Por que empresas pagam dividendos?

O pagamento de dividendos nada mais é do que a empresa repassando os seus lucros a todos os seus acionistas.

Ou seja: se um investidor comprou uma ação de uma empresa, ele espera lucrar com esse ativo, uma vez que a ação é uma pequena porcentagem da companhia.

Assim, quando uma empresa tem resultados positivos, ela não só pode ganhar em valorização como ela pode distribuir parte desses resultados para o acionista na forma de dividendos.

No entanto, vale notar que nem toda empresa precisa pagar dividendos: ela pode escolher reter esse lucro para reinvestir nas suas operações e, com isso, crescer ainda mais ao longo do tempo.

Assim, essas empresas com estratégias de crescimento preferem guardar os seus lucros para crescer mais e, no futuro, pagar ainda mais proventos através dos dividendos, juros sobre capital próprio e recompra de ações.

Muitos investidores podem se questionar como aplicar os seus recursos em projetos que são, historicamente, bons pagadores de dividendos.

Para isso, é importante analisar alguns indicadores que dizem muito a respeito das empresas.

Entre eles, podemos citar:

- Dividend yield;

- Payout;

- Yield on cost;

Dividend yield

O dividend yield demonstra qual a percentagem de todos os dividendos de ações pagos nos últimos 12 meses pela empresa em relação à sua atual cotação no mercado.

Ele é obtido dividindo-se os proventos pagos nos últimos 12 meses pela cotação da empresa.

Por exemplo: se uma empresa, nos últimos 12 meses, pagou R$ 2 de dividendos, enquanto a sua ação custa R$ 20, o seu dividend yield será:

2 / 20 = 0.10 = 10%

É interessante notar que, conforme o valor das ações cai, o dividend yield aumenta. Por exemplo, suponha que esta mesma empresa que distribui R$ 2 de dividendos está tendo suas ações negociadas por R$ 10, o dividend yield agora será:

2 / 10 = 0.20 = 20%

Ou seja, enquanto o preço da ação caiu pela metade, o dividend yield dobrou.

Por isso que muitos investidores de dividendos “comemoram” quando as ações caem de preço.

Embora pareça um contrassenso, é uma oportunidade de ganhar uma maior proporção de dividendos pagando menos por ação.

Geralmente, investidores de valor buscam empresas com um dividend yield de 6% ou mais.

É comum, também, que investidores – principalmente os iniciantes – em algum momento questionem quais ações que pagam dividendos em 2023.

Para isso, é interessante que se faça uma pesquisa criteriosa em relação aos segmentos de atuação das empresas listadas em bolsa.

Geralmente, setores de energia elétrica – geração, transmissão e distribuição – assim como os de seguros e bancos, são os que possuem a característica de, historicamente, apresentarem bons retornos em dividendos e demais proventos para seus acionistas.

Gostamos muito destes setores, mas é importante que cada investidor faça sua análise individual a fim de tirar suas próprias conclusões.

Payout

O payout é outro importante indicador ao analisar ações de dividendos.

Tipicamente, as empresas que pagam os maiores dividendos possuem um payout muito elevado.

Mas do que se trata o índice payout?

É bastante simples. O payout representa qual porcentagem do lucro foi distribuído na forma de dividendos aos seus acionistas.

Ele pode ser analisado tanto na avaliação por cada ação, ou da empresa como um todo.

Por exemplo, suponha que uma companhia tenha tido um lucro no ano de R$ 100 milhões. O conselho da companhia, então, resolve distribuir como forma de remuneração ao seus acionistas o total de R$ 80 milhões.

O índice payout será, portanto:

80 / 100 = 0.80 = 80%

Esta é a avaliação pela ótica da empresa como um todo. Como dito anteriormente, também podemos fazer este cálculo levando em conta a ação específica.

Suponha, por exemplo, que esta mesma empresa tenha um total de 10 milhões de ações. O lucro por ação da empresa será, portanto, de R$ 10. Enquanto que o dividendo por ação será de R$ 8.

Portanto, o payout analisado por ação será:

8 / 10 = 0.80 = 80%

Ou seja, obtém-se o mesmo resultado.

É muito importante que o investidor que procura receber dividendos de ações busque empresas com capacidade de manter o payout elevado.

Pois uma empresa, mesmo que seja muito lucrativa, se tiver que reter este lucro para realizar novos investimentos, não irá conseguir remunerar o seu acionista de forma recorrente.

O melhor cenário para quem investe em ações de dividendos são empresas que conseguem distribuir uma grande parcela do seu lucro e ainda assim crescer.

Estas são empresas com rentabilidade elevada, que atuam em setores que não necessitam de muito capital.

Podemos citar como exemplo o setor bancário e o de seguros.

Yield on cost

O yield on cost pode ser traduzido como a “rentabilidade sobre o custo”.

É um conceito que se assemelha ao dividend yield, porém, muda-se o denominador da equação.

Enquanto que o dividend yield utiliza a cotação atual da ação, o yield on cost utiliza o preço pago pela ação.

Por exemplo: se você pagou por determinada ação o preço de R$ 10 por ação, enquanto que ela distribui R$ 9 por ação, o seu yield on cost será de 90%.

Ele pode ser, por exemplo, muito superior ao seu dividend yield, caso a ação esteja sendo negociada por um preço muito acima do que você pagou para adquirir.

Para investidores de longo prazo, o yield on cost chega a ser surpreendentemente alto.

A título de exemplo, podemos utilizar o caso da empresa Unipar.

Em 2017, a companhia distribuiu mais de R$ 4 aos seus acionistas a título de dividendos.

Sendo que, em 2015, suas ações eram negociadas abaixo deste valor. Portanto, que comprou as ações em 2015 e as manteve até 2017 chegou a um yield on cost de mais de 100%.

Um resultado bastante expressivo.

Muitas vezes, investidores que buscam dividendos de ações compram participações em empresas que não apresentam um alto dividend yield no momento.

No entanto, as empresas apresentam grande potencial de aumento nestes pagamentos, como foi o caso da Unipar.

Assim, eles esperam obter um grande yield on cost no futuro, independente do dividend yield da empresa.

Para criar uma carteira de dividendos, é preciso seguir alguns passos importantes, uma vez que não basta selecionar apenas as companhias com maior dividend yield.

De fato, o dividend yield é muito importante na hora de buscar empresas pagadoras de dividendos. Mas ela pode estar com um yield alto devido a efeitos não recorrentes do resultado ou por uma distribuição extraordinária de dividendos.

Sendo assim, é preciso olhar o histórico da empresa e o seu release de resultados, como os relatórios trimestrais, para entender o direcionamento da companhia e se ela é um bom investimento.

Além disso, é possível facilitar a busca buscando por setores que tradicionalmente distribuem mais dividendos aos seus acionistas.

Por exemplo: os setores bancário e de energia elétrica costumam pagar ótimos dividendos de forma recorrente. Além disso, os fundos imobiliários pagam seus proventos mensalmente, o que pode atrair muitos investidores.

Agora basta analisar os fundamentos de cada ativo e montar a carteira de investimentos com atenção para o longo prazo e para a construção de riqueza.

A agenda de dividendos nada mais é do que uma relação com a data de distribuição dos dividendos das várias companhias da bolsa ao longo do mês.

Assim, o investidor pode se planejar de forma mais efetiva sabendo em quais dias vai receber dividendos de quais empresas. Isso é fundamental para aquele investidor que já possui certa quantia de capital e paga parte de suas contas com seus proventos.

Ou seja: ao invés do investidor apenas sacar o dinheiro sem planejamento, ele poderá saber quando receberá de cada uma de suas ações.

Por isso, essa é uma ferramenta fundamental para todo aquele que quer ter mais planejamento financeiro com seus investimentos.

Confira artigos de Jean Tosetto sobre dividendos

Muitos investidores que buscam renda selecionam as ações que vão investir apenas pelo critério de dividend yield, dando preferência para as ações que mais pagam dividendos.

Porém, é muito comum que as empresas que pagam dividendos elevados por motivos que não irão se repetir, embutindo riscos elevados

Por isso, é necessário ser bastante criterioso na seleção de suas ações de dividendos e adicionar outros critérios em sua análise para que o investidor não caia na armadilha de comprar um ativo muito arriscado.

“É fundamental analisar outros indicadores financeiros para tornar a análise mais robusta.”

Muitas empresas que pagam elevados dividend yields negociam oferecendo renda generosa, pois as companhias não terão condições de suportar estes dividendos no futuro.

Os dividendos são pagos com caixa. Geralmente, a geração de caixa é proveniente de lucros operacionais por parte da empresa. Portanto, o investidor deve fazer a seguinte reflexão: a empresa possui a geração de caixa suficiente para manter com consistência os dividendos atuais em exercícios futuros?

Não é raro existirem empresas que assumem dívidas para financiar o pagamento de dividendos.

Eternit (ETER3)

A empresa listada Eternit (ETER3), de 2013 a 2015, apresentou um crescimento expressivo de seu endividamento (de zero para R$150 milhões de dívida líquida, em dois anos) enquanto pagava generosos dividendos aos seus acionistas.

Em 2015, as ações da companhia eram negociadas com um dividend yield de cerca de 15%. Este indicador qualificava a Eternit como uma das empresas que mais distribuía dividendos da bolsa.

Porém, os lucros da empresa apresentavam quedas desde 2012 e o endividamento crescia de maneira alarmante.

Quem adquiriu ações da Eternit em 2015, seduzido pelo dividendo generoso, amargou perdas significativas. De 2015 até 2017, as ações da Eternit apresentaram quedas de mais de 60%.

Este caso exemplifica porque deve-se realizar uma análise aprofundada sobre outros indicadores financeiros ao se selecionar ações que pagam dividendos. O mesmo se aplica a fundos imobiliários.

TRX Edificios Corporativos (XTED11)

O fundo imobiliário TRX Edifícios Corporativos (XTED11) passou por situação semelhante. Em 2015, o fundo era negociado com um dividend yield de cerca de 30%, uma distribuição muito atrativa.

Porém, seu principal imóvel era locado para a Petrobras em Macaé. Como parte do processo de reestruturação das atividades da estatal, o imóvel foi devolvido.

Sem locador e em uma região extremamente dependente da Petrobras, o fundo não conseguiu locar seu principal imóvel.

Neste caso, mais do que a situação financeira do ativo era de fundamental importância fazer uma análise sobre a região que o imóvel estava inserido.

Aqueles que investiram neste fundo imobiliário em 2015, interessado no dividendo, acabou enfrentando severas perdas: desde 2015 o fundo apresentou desvalorização de mais de 30%.

Portanto, investir em empresas que pagam generosos dividendos pode ser um bom investimento desde que os demais fundamentos da empresa estejam saudáveis.

Tome cuidado quando o dividend yield é elevado, mas as demais métricas apresentam números desconfortáveis.

Aqueles investidores que recebem os dividendos e gastam perdem a oportunidade de acelerar o processo de construção de seu patrimônio.

Por quê?

“O patrimônio de um investidor é proporcional ao número de ações que ele possui. Se o investidor utilizar os dividendos recebidos para adquirir mais ações, ao longo do tempo o número de ações que ele detém irá aumentar. Porém, se usufruir dos dividendos para consumo, o número de ações não irá aumentar.”

Existem pessoas que precisam utilizar dos dividendos para arcar com suas despesas. É o caso de quem perdeu a sua renda ativa, por exemplo, que é oriunda do trabalho.

Para ajudar a entender a importância da reaplicação da renda obtida do investimento em ações, vamos analisar um exemplo real de uma empresa bem sucedida.

Ao analisar um caso real, o leitor poderá ter uma visão realista a respeito da importância da reaplicação dos dividendos e assim poder atingir os seus objetivos financeiros mais rapidamente. Para o nosso exemplo selecionamos uma das mais representativas empresas do Brasil.

Ambev

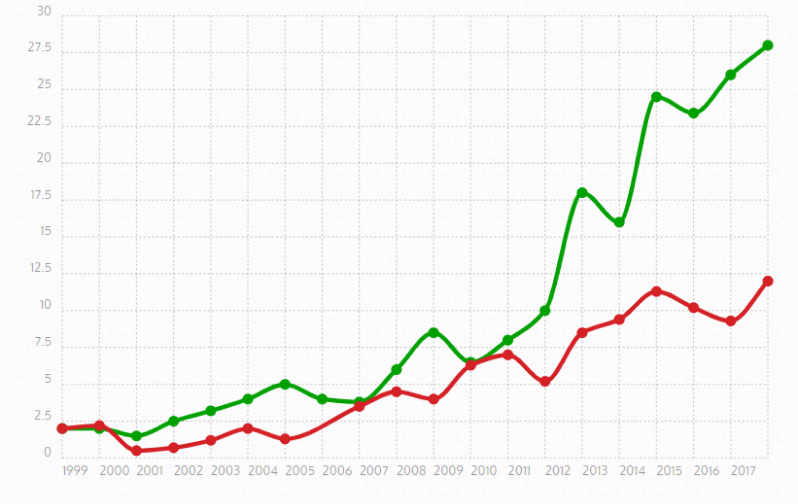

A cervejaria Ambev (ABEV3) é uma das empresas mais conhecidas do investidor individual, sendo inclusive a maior empresa brasileira em valor de mercado.

Analisamos o desempenho que teria obtido o investidor que tivesse adquirido as ações da Ambev no dia 1 de janeiro de 1995 até 2017. Escolhemos esta data, pois 1995 é o primeiro ano completo que o Plano Real esteve em operação. Antes do Plano Real as bases de dados são pouco confiáveis por conta das constantes mudanças de moedas.

No gráfico abaixo comparamos o desempenho que teria obtido o acionista que tivesse reaplicado seus dividendos (Verde) e comparamos com o investidor que detinha as mesmas ações inicialmente, mas optou por não reaplicar os dividendos (Vermelho).

Como podemos observar, ao longo de pouco mais de vinte anos, o avanço do patrimônio do investidor que reinvestiu os dividendos foi significativamente maior. Seu patrimônio é 2 vezes maior do que aqueles que usufruíram dos dividendos.

Este padrão se repete para outras empresas, para demonstrar selecionamos outra empresa.

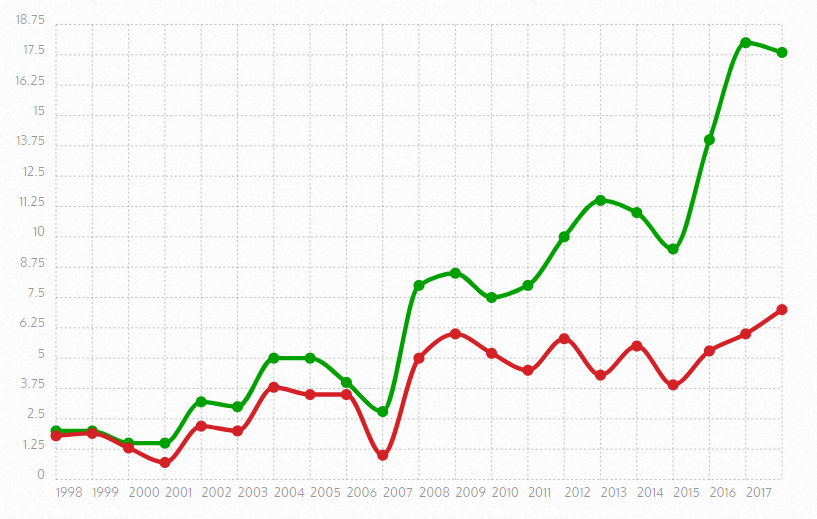

Itaú Unibanco

O maior banco do Brasil, o Itaú (ITUB4), também apresentou características semelhantes de desempenho de suas ações.

Abaixo segue o gráfico de desempenho que teria obtido o acionista que tivesse reaplicado seus dividendos (Verde) e comparamos com o investidor que detinha as mesmas ações inicialmente, mas optou por não reaplicar os dividendos (Vermelho).

Novamente, ao longo de pouco mais de vinte anos, o avanço do patrimônio do investidor que reinvestiu os dividendos foi significativamente maior. Seu patrimônio é X vezes maior do que aqueles que usufruíram dos dividendos.

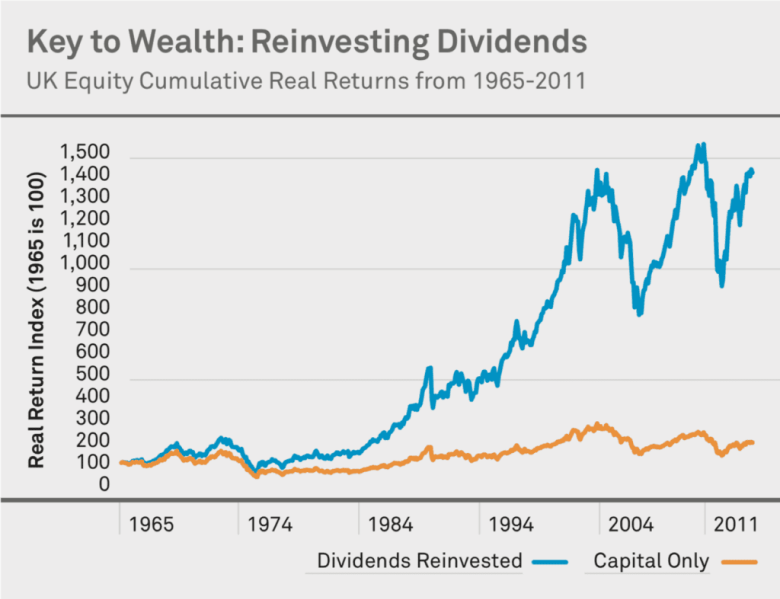

Este fenômeno não se aplica apenas ao Brasil. Na Inglaterra, também se pode observar algo esta situação e chegar às mesmas conclusões.

Desde 1965, aquele investidor que reinvestiu os dividendos recebidos das maiores empresas britânicas e adquiriu mais ações, detém hoje um patrimônio cerca de dez vezes maior do que daquele investidor que usufruiu dos dividendos.

Portanto, se o investidor puder reinvestir os dividendos para adquirir mais ações, ele terá um patrimônio crescente ao longo do tempo.

Dividendos: os frutos da independência financeira

Confira o artigo completo escrito por Jean Tosetto

A política de dividendos consiste em uma série de diretrizes para a tomada de decisão sobre a destinação dos lucros que serão distribuídos aos acionistas.

Uma empresa deveria investir apenas em projetos que apresentam um retorno sobre capital investido superior ao seu respectivo custo de capital.

Obviamente, o custo de capital aumenta para projetos que apresentam um risco maior. A gestão deveria optar por uma combinação de endividamento e investimento dos acionistas que minimize o custo de capital.

Se não existem projetos que possam proporcionar um retorno superior ao custo de capital, a gestão deveria optar por retornar capital aos acionistas.

” As empresas podem retornar capital aos seus acionistas na forma de dividendos e recompra de ações.”

Em geral, a gestão das empresas opta por manter os dividendos em um patamar que não sofra muita volatilidade.

No Brasil, historicamente, são poucas as empresas que optam pelas recompras de ações. Porém, quando optam por esta opção costumam adquirir ações a preços bastante atrativos e aplicam bem os recursos dos acionistas.

Existem 3 escolas de pensamento a respeito da política de dividendos:

- Dividendos não importam e não afetam o valor aos acionistas.

- Dividendos são ruins e destroem valor aos acionistas.

- Dividendos são bons e criam valor aos acionistas.

No nosso ponto de vista, o ideal é que as empresas distribuam o excesso de caixa caso não possuam projetos que criem valor aos seus acionistas.

Caso a empresa possua oportunidades de investimentos que possuam taxas de retornos interessantes à empresa deve realizar o projeto e reter o caixa e não distribuir dividendos

No Brasil, até então, não existe tributação sobre dividendos, porém existe tributação sobre recompra de ações. Desta forma, do ponto de vista do acionista é preferível a distribuição de dividendos em relação a recompra de ações.

Além disso, empresas que distribuem dividendos elevados tendem a atrair investidores que buscam renda. Existem fundos de ações dedicados ao investimento em empresas que distribuem dividendos. Ao optar por distribuir dividendos, as empresas passam a atrair estes investidores.

Existe um argumento de que ao aumentar o pagamento de dividendos a empresa passa uma sinalização positiva ao mercado a respeito de suas projeções futuras.

Desta forma, uma política de dividendos pode ser determinada por:

- Oportunidades de investimento

Quanto maior o numero de oportunidades de investimentos, menor deve ser a distribuição de dividendos

- Estabilidade dos lucros

Quanto maior a estabilidade dos lucros, maior pode ser a distribuição de dividendos, uma vez que o risco da empresa sofrer oscilações de fluxo de caixa diminuem.

- Alternativas de financiamento

Quanto mais opções de financiamento de seus projetos a empresa possuir, maior pode ser a sua destruição de dividendos, uma vez que a empresa pode optar por financiar seus projetos com fontes de financiamento a baixas taxas de juros.

- Imposições dos credores

É comum credores imporem limitações a respeito da situação financeira da empresa. Quanto mais flexíveis forem estas exigências, maior pode ser a distribuição de dividendos.

- Características dos acionistas

Se a empresa possui uma base de acionistas que possam precisar de dividendos, é possível que estes exijam um dividendo maior.

Assim como os dividendos, as companhias abertas podem utilizar-se de recompras de ações para retornar capital aos seus acionistas. Recompras de ações ocorrem quando uma empresa listada utiliza seu caixa para adquirir ações de sua própria emissão através de compras através da bolsa.

Ao adquirir suas próprias ações através de negociações em bolsa, ocorre uma redução do total de ações disponíveis no mercado. Desta forma, os acionistas remanescentes passam a deter uma participação maior na companhia.

O maior impacto das recompras ocorre nas medidas de rentabilidade por ação como a relação Preço / Lucro. É possível inferir que, caso o múltiplo Preço/Lucro se mantenha constante, um menor número de ações disponíveis deve fazer com que o preço da ação aumente, visto que o mesmo lucro será dividido por um número menor de ações.

As recompras de ações representam uma maneira pela qual a empresa remunera os seus acionistas, assim como os dividendos.

Geração de Valor

As recompras de ações, em geral, geram valor aos acionistas. Empresas que adquirem ações de maneira recorrente podem apresentar um significativo crescimento de lucro por ação.

Apresentar crescimento desta métrica através de melhorias operacionais pode, em muitos casos, apresentar desafios maiores do que executar uma recompra de ações. Porém, para que estas recompras gerem valor, é necessário que as recompras sejam realizadas abaixo de seu preço justo.

Quando as ações de uma empresa já estão sendo negociadas em um patamar justo, o ideal é que a gestão da empresa opte pela distribuição de dividendos ao invés das recompras.

Quando as recompras de ações são realizadas em patamares de preços elevados das cotações das ações, a operação de recompra pode ser considerada prejudicial ao acionista, uma vez se as ações convergirem ao preço justo, sendo inferior ao preço das recompras, os acionistas remanescentes terão perdas com a desvalorização das ações adquiridas.

Obviamente, as recompras produzem um impacto no balanço patrimonial das empresas. Visto que a recompra é executada, existe uma redução das disponibilidades financeiras da companhia, na exata proporção do valor das recompras. Caso estas ações sejam canceladas, o ativo total da empresa será reduzido.

Como contrapartida o patrimônio líquido também será reduzido. Algumas métricas de rentabilidade podem apresentar resultados melhores como consequência.

O retorno sobre patrimônio líquido geralmente aumenta quando empresas realizam o processo de recompras. As companhias demonstram os valores de ações recompradas em seus resultados trimestrais, na Demonstração de Fluxo de Caixa.

Selecionamos alguns livros caso queira se aprofundar na estratégia de dividendos.

Faça Fortuna Com Ações

Este livro é um dos poucos livros nacionais que abordam o investimento em ações com uma perspectiva de longo prazo.

Décio Bazin, seu autor, era um operador da Bolsa nos anos 70 e 80. Sua abordagem de investimento é orientada para o investimento em ações que pagam dividendos.

Bazin sugere que o investidor deve investir em ações que sigam 3 critérios:

- Evitar empresas envolvidas em escândalos.

- Evitar empresas que apresentam endividamento elevado.

- O investidor deve buscar empresas que paguem um dividend yield igual ou superior a 6%.

Seguindo a estratégia de Décio Bazin, o investidor estará investindo apenas em ações de empresas sólidas e que pagam bons dividendos.

The Ultimate Dividend Playbook

Esta obra é a mais completa que aborda esta estratégia de investimento.

O livro aborda cada detalhe da analise necessária para escolher empresas que sejam capazes de gerar dividendos crescentes e elevados no futuro.

O autor se aprofunda em temas como a importância de se investir em empresas de elevada rentabilidade e endividamento moderado, e assim evitar empresas que possa ser problemáticas no futuro.

Esta é uma obra feita para o mercado americano e foi escrita em língua inglesa.

The Little Book of Big Dividends

Este é um livro da série “The Little Book”, uma série americana que busca através de livros curtos tornar fácil e rápida a compreensão de várias estratégias de investimentos.

Esta obra é muito competente em tornar acessível à compreensão da estratégia de investimento que busca ações de dividendos.

O autor explora a importância de analisar a perenidade do investimento. No livro, o autor cita a importância de analisar o indicador payout. Para ele é o mais importante dos indicadores ao se analisar a capacidade da empresa de honrar dividendos futuros.

É uma obra em língua inglesa. Esta é talvez a mais completa.

Filosofias de Investimento

Este livro não é inteiramente dedicado a estratégia de dividendos, porém existe um capítulo dedicado a esta estratégia.

Neste capítulo Damodaran, uma das maiores autoridades em valuation de empresas e precificação de ativos, aborda os pontos fracos desta estratégia e como evita-los.

Para Damodaran, muitos investidores caem em uma armadilha: ao buscar ações com dividend yields elevados, alguns são atraídos para ações que não conseguirão manter o elevado patamar de dividendos no futuro.

Damodaran ensina a como evitar este tipo de situação em sua obra, recomendando ao investidor evitar empresas com payouts elevados, assim como no livro “The Litle Book of Big Dividends”.

Existem outros materiais disponíveis para aqueles que buscam se aprofundar no estudo desta estratégia de investimento.

Guia Suno Dividendos

A estratégia baseada em dividendos tem sido usada por investidores ao redor do mundo para garantir uma aposentadoria segura e confortável.

De empresários e profissionais liberais a funcionários públicos e da iniciativa privada, milhares de pessoas nos países de economia livre recorrem aos dividendos – e ao princípio dos juros compostos – para construir fortunas através bolsas de valores.

Nesse livro iremos abordar como você também pode fazer isso.

Explicaremos os principais conceitos por trás dos investimentos em dividendos, as técnicas usadas por grandes nomes como Décio Bazin, além de conhecimentos práticos para você poder investir através desse princípio.

Confira alguns vídeos produzidos pela Suno sobre o assunto:

1) Como selecionar ações que pagam dividendos?

Transcrição do vídeo

A primeira característica que um investidor deve buscar é investir em setores perenes, ou seja, setores que existem a décadas e que devem continuar a existir nos próximos anos também.

Entre os exemplos de setores perenes, podemos citar o setor elétrico e o setor bancário.

Outro fator importante é buscar empresas que pagam dividendos elevados.

A principal métrica para se avaliar o dividendo de uma empresa é analisar o seu Dividend Yield, ou seja, a relação entre os dividendos pagos nos últimos doze meses e o preço da ação no momento.

O autor Décio Bazin, em seu livro Faça Fortuna com Ações, sugere que o investidor deva procurar Dividend Yields superiores a 6%. O investidor deve considerar, também, a capacidade da empresa em continuar pagando aqueles dividendos.

Para isso, o investidor deve considerar o Payout da empresa, ou seja, a relação entre o que é distribuído, e o lucro da empresa. Por fim, o investidor deve analisar a saúde financeira da empresa, ou seja, analisar o seu endividamento.

As duas principais métricas para se analisar a saúde financeira de uma empresa são:

– A relação entre a dívida líquida e o patrimônio líquido daquela empresa;

– A relação entre o endividamento líquido e a geração de caixa daquele empreendimento;

Portanto, o investidor que busca investir em ações de dividendos, deveria considerar investir em setores perenes, buscar empresas que pagam altos dividendos, buscar companhias que tenham um Payout sustentável, que também possuem um endividamento moderado.

2) Luiz Barsi explica como programar os gastos mensais com dividendos

Transcrição do vídeo

(Luiz Barsi) Bom, eu quando imaginei formar uma carteira de renda mensal de dividendos, a primeira coisa que eu pensei foi o seguinte: se eu quiser viver de dividendos, eu tenho que ter, pelo menos, um salário por mês.

Para eu ter um salário por mês, se eu tiver ações de uma empresa que paga um dividendo por ano, eu vou ter que ter ações de doze empresas. Se eu tiver ações de uma empresa que paga dividendos semestrais, eu vou ter que ter ações de seis empresas, e assim sucessivamente.

Então, eu interpreto que, como eu comecei dentro dessa filosofia e dentro desse molde, o cenário para mim ele não se complicou, porque eu fui procurando adaptar a minha renda mensal às empresas que efetivamente pagavam os dividendos dentro dos períodos que eram determinados pelo estatuto.

Se você quiser ter um salário por mês, você terá que ter ações de doze empresas que pagam dividendos anualmente. Se for ações que pagam dividendos trimestrais, você terá que ter ações de quatro empresas, e assim sucessivamente. É apenas uma conta. Mas é possível sim você formatar uma renda mensal tranquilamente.

3) Como Receber Dividendos Mensais?

Transcrição do vídeo

No vídeo de hoje, iremos explicar como montar uma carteira que pague dividendos mensais.

Boa parte dos investidores possuem essa inquietação: como conciliar uma carteira de ações que não pague dividendos mensais com as despesas que, em geral, possuam um caráter mensal?

Existem três maneiras, as quais nós sugerimos, para que o investidor crie uma carteira que pague fluxos mensais de dividendos.

– A primeira maneira é construir uma carteira diversificada, cuja as ações paguem dividendos em momentos diferentes ao longo do ano.

– Nossa segunda recomendação é investir em fundos imobiliários. Este tipo de investimento é muito interessante para quem busca renda pois, além de serem obrigados, por lei, a pagaram 95% dos seus lucros como dividendos, a maior parte dos fundos imobiliários pagam os seus dividendos mensalmente.

– A terceira maneira é fazer o provisionamento dos dividendos para a base mensal, ou seja, somar os dividendos anuais, e tentar dividir por doze para chegar, assim, em seu dividendo mensal.

Aliando essas três recomendações, será muito mais fácil que um investidor consiga um fluxo mensal de renda.

Gostou do nosso guia completo de dividendos? Deixe um comentário!

O que são dividendos?

Dividendos são parcelas de lucros de empresas distribuídos aos acionistas. Essa parcela é dividida de acordo com a porcentagem que é detida da empresa e do tipo de ação que a pessoa tenha.

Quais ações mais pagaram dividendos em 2023?

Grendene (GRND3) lidera com 21,73% de DY, seguida por Metal Leve (LEVE3) com 14,56% de DY, Siderúrgica Nacional (CSNA3) com 12,39% de DY, e Petrobras que ocupa duas posições com PETR4 e PETR3, apresentando DY de 11,67% e 10,20% respectivamente. Além disso, temos CSN Mineração (CMIN3) com 11,00% de DY, Auren (AURE3) com 10,18% de DY, Taurus Armas (TASA4) com 9,71% de DY, Irani (RANI3) com 6,93% de DY, e Energias BR (ENBR3) com 6,83% de DY.

Como ganhar R$ 100, R$ 500 ou R$ 1.000 reais com dividendos?

Para ganhar qualquer valor em dividendos, basta investir uma quantia em uma empresa que tenha por prática a distribuição de dividendos, de modo que o DY multiplicado pelo valor dê a quantia que quer receber. Uma empresa com 10% de DY pagaria R$ 100,00 caso você comprasse R$ 1.000,00 em ações, por exemplo.

Como ganhar dividendos todos os meses

É possível comprando ações que tenham esse hábito recorrente, ou montando uma carteira de empresas que paguem equivalente ao ano todo (empresas que pagam em janeiro e dezembro, em setembro, outro e novembro, etc.).

Como fazer o cálculo de dividendos?

Deve-se dividir o valor distribuído pelo valor da ação na data de anúncio, e assim terá o DY. Sites como o Status, Funds, Suno Analítica e FIIs empregam esses dados em tempo real em suas páginas de cotação.