Duelo de Gigantes: FIIs x CDI

Como nossos assinantes premium puderam perceber, nestas últimas semanas temos comentado em todos os nossos Relatórios e Radares, um comparativo entre os principais “100 Fundos Imobiliários” listados na B3 (Bolsa) e o CDI (base 100%).

Sim, sabemos que os FIIs são Renda Variável e o CDI é o principal “benchmark” para produtos de Renda Fixa.

No entanto, não podemos fechar os nossos olhos para este indicador, visto que boa parte dos Fundos de Investimentos disponíveis nas principais plataformas do mercado brasileiro (títulos públicos e privados, cambiais, quantitativos, macro estratégicos e até mesmo ancorados no mercado de dívida externa), utilizam o CDI como principal referência.

A bem da verdade, estas “boutiques de investimentos” oferecem em suas prateleiras produtos de diversas “casas” (Assets – Gestoras de Recursos) e a nossa principal motivação neste estudo foi justamente relacionar a “força” e a importância, claro, dos Fundos Imobiliários em uma carteira diversificada.

A história já nos provou que “bater” o CDI de forma consistente ao longo de um grande período de tempo está bem longe de ser uma tarefa trivial.

Muitas das vezes, gestores ficam expostos a ativos de alta volatilidade ou então buscam “travar” taxas futuras em ativos de juros, especialmente em momentos de afrouxamento da política monetária.

Durante um tempo, o resultado é excelente, mas assim que a “curva futura se fecha”, o ativo volta a desempenhar com base em seus padrões anteriores. Não há mágica.

Já no caso dos Fundos Imobiliários, a volatilidade é menor, além claro, de saber que os 03 pilares (Risco, Retorno e Liquidez), são equilibrados de forma bastante satisfatória.

Porque 100% do CDI e não 85%?

Fato é que boa parte das corretoras e bancos brasileiros de médio porte oferecem produtos atrelados ao CDI com RETORNO LÍQUIDO próximo (ou pouco superior) a 100% e com seguro do FGC (Fundo Garantidor de Crédito) até R$ 250 mil por CPF.

Logo, entendemos que para a maioria dos investidores com um mínimo de habilidade para gestão própria de sua carteira, ter um retorno de 100% líquido do CDI seja uma tarefa razoavelmente simples.

Qual a data-base usada na pesquisa?

O estudo foi finalizado nos primeiros dias de agosto de 2017, porém a base da pesquisa é DESDE O INÍCIO da negociação de cada um dos 100 Fundos Imobiliários.

No geral, consideramos os principais ativos listados, especialmente os que possuem alguma liquidez.

Vale ressaltar que alguns fundos cujo lançamento é recente podem ficar com resultados distorcidos.

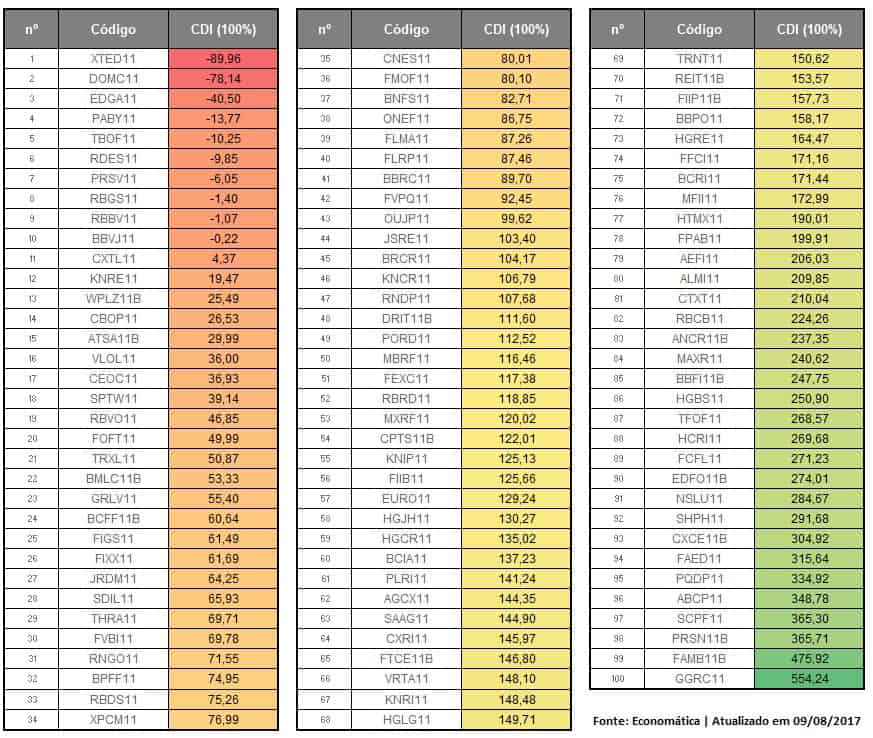

Ao final, colocaremos a tabela com todos os fundos pesquisados, além de uma formatação com uma escala por cores, a qual ficará bem didática a interpretação mais profunda a ser realizada por cada um de vocês logo após a leitura completa do artigo.

Vamos aos Resultados…

A média global dos 100 Fundos Imobiliários, considerando o retorno entre COTA e RENDA, além do reinvestimento direto no próprio fundo foi de 131,97% do CDI.

Se considerarmos a taxa bruta (gross), o resultado passa a ser de expressivos pouco acima de 150% do CDI.

Incrível e surpreendente, não é mesmo?

Em tempo, 57 dos FIIs tiveram retorno total acima de 100% do CDI e os outros 43 FIIs ficaram abaixo, sendo que 10 deles ficaram com retorno negativo em relação ao CDI.

Cabe reforçar que foram realizados também ESTUDOS COMPLEMENTARES em carteiras diversificadas com 15 a 20 Fundos de Investimentos Abertos disponíveis nas principais plataformas brasileiras e o resultado apurado foi um retorno LÍQUIDO entre 90% e 115%.

Esta variação ocorreu de acordo com o risco global de cada carteira que foi selecionada. Foram feitas várias composições, mas a partir de um determinado momento, pudemos perceber muita sobreposição e os resultados se tornam relativamente próximos.

Lições Aprendidas

- Várias são as lições que podemos tirar ao analisar com mais cautela a tabela ao final do artigo.

- Vamos então abordar algumas delas a seguir:

- Os Fundos Imobiliários cabem em qualquer carteira de investimentos, independente do perfil de cada investidor.

- Reinvestir a renda, mesmo que parcialmente, é fundamental para um resultado mais consistente e perene de longo prazo.

- Os FIIs de Recebíveis (Papel) podem ser utilizados em uma carteira com perfil mais moderado como forma de se obter Renda Fixa “Turbinada”. Ao isolarmos TODOS os fundos desta natureza, temos um retorno líquido de 125% do CDI.

- Fundos de Fundos podem ter resultados diametralmente opostos. Era de se esperar, afinal a habilidade e a destreza do Gestor são peças chave para o retorno final de cada ativo desta natureza.

- Uma carteira formada por 100 FIIs pagou, em média, 15% a 20% mais do que uma carteira ampla alocada de forma estratégica em de fundos de investimentos abertos.

- Coincidência ou não, me parece que de alguma forma, caso ocorra, no futuro, a tributação na renda mensal distribuída nos FIIs, mesmo assim teremos ainda ativos competitivos dentre as opções disponíveis no mercado brasileiro.

- Fundos que foram lançados em momentos de picos de preços no mercado físico (real) tiveram seu retorno total comprometido de alguma forma.

- Vacância prolongada e/ou revisionais negativas são nocivas para os fundos imobiliários. Isso não é novidade, mas cabe reforçar que o custo de se “carregar” por um longo período ativos com sucessivas PERDAS REAIS traz danos difíceis de serem reparados.

- Fundos Imobiliários com Gestão Ativa não são necessariamente melhores do que os Passivos. Pelo contrário, em alguns casos, os resultados dos Fundos Passivos foram bem mais robustos.

- Por outro lado, vários Fundos Passivos tiveram resultados pífios. A conclusão é que os Fundos Ativos podem ficar “no meio termo” dentro da tabela e, neste caso, se tornam opções mais defensivas e conservadoras na sua estratégia de alocação.

- Revisar uma carteira de Fundos Imobiliários com determinada frequência (1 ou 2 vezes ao ano, por exemplo) se torna uma tarefa essencial e até meio que “obrigatória”.

Concluímos que com estudo, foco e disciplina, além de bom senso e diligência, o investidor pode ter retorno superior à média global do próprio mercado quando busca “AJUSTAR AS VELAS” ao longo desta longa “JORNADA”.