ADR: entenda o que é e como funciona o American Depositary Receipt

Por ser o mercado financeiro mais importante de todo o mundo, a maioria das empresas sonha em abrir capital nas bolsas americanas. Porém, devido a uma série de limitações, muitas companhias estrangeiras não conseguem isso. Mas ainda assim, existe uma forma mais simplificada para entrar no mercado americano, mesmo que indiretamente: o ADR.

No mercado financeiro e de capitais, quanto mais se entender as mais variadas definições e conceitos, certamente maior será o grau de assertividade de um investidor perante suas aplicações e, neste sentido, se compreender o intuito dos ADR se faz de bastante valia.

O que é o ADR?

O ADR, sigla para American Depositary Receipt (Recibo de Depósitos Americano), é um título americano lastreado em ações de empresas estrangeiras. Ou seja, o ADR é um certificado, negociado internamente nas bolsas dos EUA, que representa uma ou mais ações de empresas de fora dos Estados Unidos.

Criado há 90 anos nos Estados Unidos como meio de facilitação para os investidores de lá comprarem ações de empresas estrangeiras, o ADR permite que os investidores americanos também consigam investir, mesmo que indiretamente, em empresas internacionais que não abriram capital no mercado dos EUA.

Os ADRs são a modalidade americana dos GDRs, os Global Depositary Receipts. Essa é uma forma de investimento que está presente nas bolsas do mundo inteiro.

No Brasil, por exemplo, existem os BDRs (Brazilian Depositary Receipts), que trazem empresas estrangeiras para serem negociadas na B3, a bolsa brasileira.

Qual a função do ADR?

A existência deste artifício se faz necessária devido ao fato de as ações de empresas estrangeiras não poderem entrar ou serem negociadas, de maneira direta, na bolsa de valores americana.

Assim sendo, empresas que desejam entrar no mercado americano, podem se listar através dos ADRs.

Ao mesmo tempo, os investidores dos EUA também ganham a possibilidade comprar e vender ações de vários países por meio desse título. Isso acontece com as ações de países do mundo todo — inclusive das empresas brasileiras.

Ou seja, com o ADR, os americanos podem investir na bolsa brasileira comprando um ADR da Petrobrás, ADR da Vale ou um ADR do Itaú da mesma forma que compra uma ação americana.

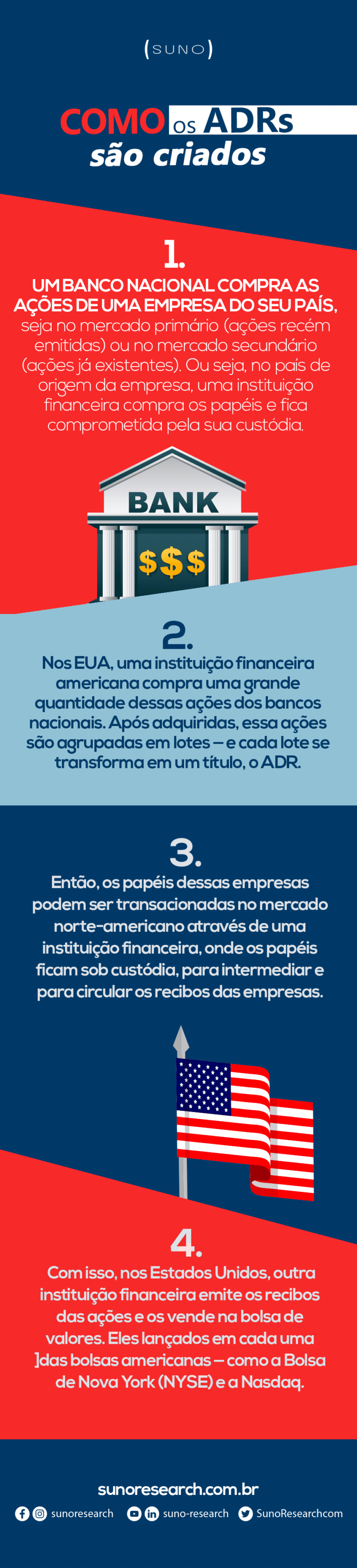

Como os ADRs são criados?

Basicamente, pode-se dizer o ADR transforma ações estrangeiras em títulos negociáveis no mercado americano. Esse processo ocorre da seguinte forma:

1. Primeiro, um banco nacional compra as ações de uma empresa do seu país, seja no mercado primário (ações recém emitidas) ou no mercado secundário (ações já existentes). Ou seja, no país de origem da empresa, uma instituição financeira compra os papéis e fica comprometida pela sua custódia.

2. Nos EUA, uma instituição financeira americana compra uma grande quantidade dessas ações dos bancos nacionais. Após adquiridas, essa ações são agrupadas em lotes — e cada lote se transforma em um título, o ADR.

3. Então, os papéis dessas empresas podem ser transacionadas no mercado norte-americano através de uma instituição financeira, onde os papéis ficam sob custódia, para intermediar e para circular os recibos das empresas.

4. Com isso, nos Estados Unidos, outra instituição financeira emite os recibos das ações e os vende na bolsa de valores. Eles lançados em cada uma das bolsas americanas — como a Bolsa de Nova York (NYSE)e a Nasdaq.

Como o preço dos ADRs é formado?

Inicialmente, quem estabelece os preços de lançamento dos ADR no mercado são os bancos americanos emissores dos títulos, também chamados de bancos depositários.

Ou seja, são eles que precificam o ativo e definem a proporção de ADRs por ação — ou seja, quantos ADRs equivalem, em valor, a uma ação da empresa. Com isso, cada ADR pode representar uma ação, um lote de várias ações ou até mesmo apenas uma fração daquela ação.

Dessa forma, uma ação que, no Brasil, custa US$200,00, pode ser equivalente a tanto a 10 ADRs de US$20,00, a 2 ADRs de U$$100,00 e assim sucessivamente.

Logo, ao decidir como o ADR será emitido, os bancos depositários têm o poder de definir a liquidez desse do título no mercado.

Por isso, quanto mais caro e concentrado o ADR for, mais substancial ele será. Por outro lado, quanto menos ações um ADR representar, menor será o seu valor — o tornando mais acessível para pequenos investidores e aumentando sua liquidez.

Como funcionam os ADRs?

Os ADRs são negociados nas bolsas americanas assim como qualquer ação comum. Cada ADR possui um código de negociação e pode ser comprado e vendido livremente no pregão.

Há de se destacar que os ADRs podem ser emitidos a partir de novas ações da empresa ou de ações que já estão sendo circuladas.

Ainda, os ADRs são negociados em dólar e a cotação é a mesma do país de origem da empresa.

Em relação aos proventos (dividendos, juros sobre capital próprio), aqueles que compram estes ativos possuem os mesmos direitos dos cidadãos do país de origem.

Além disso, a tributação dos ADRs também segue as mesmas regras aplicadas para qualquer operação com ações normais.

Tipos de ADRs

Os ADRs são subdivididos em três categorias, cada uma com suas devidas peculiaridades, conforme abaixo destacado:

ADR Nível 1: É o tipo mais básico de ADR, com poucas exigências quanto a divulgação de informações sobre a empresa. Porém, a sua negociação não é feita diretamente na bolsa de valores — e sim apenas no mercado de balcão norte-americano. Para entrar nesse nível, a empresa não é obrigada a lançar novas ações no mercado.

ADR Nível 2: nesse nível, os ADRs são negociados na diretamente nas bolsas americanas, como a NYSE e NASDAQ. Porém, o nível de exigência é maior: as demonstrações financeiras devem estar de acordo com os US GAAP – United States Generally Accepted Accounting Principles e alinhadas com o padrão da SEC, a CVM americana. Mas para entrar nesse nível, a empresa também não é obrigada a lançar novas ações no mercado.

ADR Nível 3: É o tipo mais avançado de ADR. Além de cumprir todos os requisitos do nível anterior, um ADR do nível 3 só pode existir se for lastreado em ações novas. Logo, a empresa também precisa fazer uma oferta pública de novas ações, que ficarão vinculadas ao ADR.

Além disso, os ADRs também podem ser do tipo patrocinado ou não-patrocinado:

- ADR patrocinado: é emitido com a colaboração direta da empresa estrangeira. Nesse caso, a companhia celebra um contrato diretamente com o banco depositário dos EUA para fazer planos de manutenção de registros, distribuição de comunicações aos acionistas, pagamento de dividendos e outros serviços. Os ADRs patrocinados podem ser listados nas principais bolsas de valores — e são, de certa forma, mais “seguros”.

- ADR não-patrocinado: é emitido sem a cooperação da empresa estrangeira. Estas ADRs podem ser iniciadas por um corretor ou instituição que deseja estabelecer um mercado de negociação nos EUA. Porém, essa modalidade não é listada em bolsa, podendo ser negociada apenas no mercado de balcão.

O número de ADRs não-patrocinados disparou a partir de 2008, após a SEC ter alterado uma isenção aplicada a emissores estrangeiros. A emenda acabou a exigência de aplicação por escrito e dos requisitos de submissão de papel, fornecendo isenção automática a emissores estrangeiros que atendam a determinadas condições.

Isso permitiu que empresas não americanas tenham seus valores mobiliários negociados no mercado de balcão americano, sem o registro anteriormente exigido pela SEC.

Vantagens e riscos dos ADRs

A negociação de ADRs trazem uma série de vantagens, tanto para os investidores americanos quanto para as próprias empresas. Entretanto, é importante lembrar que o ADR é um ativo internacional. Por isso, ele possui uma série de riscos adicionais.

Vantagens dos ADRs

As principais vantagens dos ADRs são as seguintes abaixo:

Para os investidores americanos:

- Possibilidade de investir em empresas estrangeiras dentro do próprio país, sem precisar converter sua moeda ou enviar dinheiro para o exterior;

- Maior segurança jurídica, já que as empresas estrangeiras que emitem ADRs precisam se submeter a legislação financeira americana;

- Redução de custos e burocracia para investir do exterior;

- Oportunidade de diversificação em ativos internacionais.

Para as empresas estrangeiras:

- Entrada mais facilitada para o maior mercado financeiro do mundo, os Estados Unidos;

- Maior possibilidade de captação de recursos;

- Aumento na liquidez e no volume de negociação das suas ações.

Riscos específicos dos ADRs

Mesmo com todas as vantagens, quem se interessa por esse tipo de investimento deve considerar algumas questões além dos riscos tradicionais. Alguns dos riscos dos ADRs são:

1. Risco político

Se o país de origem do ADR possui um governo instável e baixa segurança jurídica, isso pode alterar significativamente as perspectivas financeiras da empresa.

Uma ADR de banco estrangeiro, por exemplo, pode ter um futuro incerto se novas regulações de seu país reduzirem o acesso indireto do banco aos mercados de capital internacionais. Além disso, as próprias relações dos EUA com o país em questão também podem afetar diretamente a empresa em questão.

2. Risco cambial

Como a ADR representa uma empresa estrangeira, seu desempenho está diretamente ligado a estabilidade da moeda daquele país. Ou seja, se a moeda de um país for desvalorizada, isso terá um efeito significativo em seu ADR — mesmo que a empresa tenha tido um bom desempenho.

3. Risco inflacionário

O risco da inflação é uma extensão do risco cambial. Logo, se a moeda está instável e a inflação está corroendo o poder de compra no país de origem da ADR, o ativo pode se desvalorizar.

Principais ADRs

Existem ADRs do mundo inteiro sendo negociados no mercado financeiro americano. Ou seja é possível encontrar papéis e empresas da Europa, da América Latina, da Ásia, da África e da Oceania.

ADRs brasileiros

O Brasil é um dos principais fornecedores de ADRs para o mercado americano. Das 20 ADRs mais negociadas em todo os EUA, 6 são de empresas brasileiras.

É interessante destacar, ainda, que cerca de 30 empresas brasileiras têm papéis negociados na bolsa americana, e o volume médio em transações destes ativos é de 1,3 bilhão de dólares por dia.

Dentre todos os papéis listados, os principais ADRs brasileiros negociados no mercado americano são:

| NOME DA EMPRESA | CÓDIGO NA BOVESPA | CÓDIGO DO ADR |

| Ambev | ABEV3 | ABEV |

| Azul | AZUL4 | AZUL |

| Bradesco | BBDC3/BBDC4 | BBD/BBDO |

| Braskem | BRKM5 | BAK |

| BRF | BRFS3 | BRFS |

| Cemig | CMIG3/CMIG4 | CIGC/CIG |

| Copel | CPLE6 | ELP |

| CPFL Energia | CPFE3 | CPL |

| Eletrobras | ELET3/ELET6 | EBR/EBRB |

| Embraer | EMBR3 | ERJ |

| Fibria Celulose | FIBR3 | FBR |

| Gerdau | GGBR4 | GGB |

| Gol | GOLL4 | GOL |

| Itaú Unibanco | ITUB4 | ITUB |

| Oi | OIBR4 | OIBRC |

| Petrobras | PETR4 | PBR |

| Telefônica Brasil | VIVT4 | VIV |

| Tim | TIMP3 | TSU |

| Vale | VALE3 | VALE |

ADRs de outros países

Além do Brasil, empresas de diversos outros países também possuem ADRs em negociação nos Estados Unidos. Atualmente, o número de ADRs listados nas bolsas dos EUA está em mais de 3000 empresas.

Dentre estes, os principais ADRs presentes no mercado americano são os seguintes:

| NOME DA EMPRESA | PAÍS DE ORIGEM | CÓDIGO DO ADR |

| ABB | Suíça | ABB |

| Alibaba | China | BABA |

| Anglogold Ashanti | África do Sul | AU |

| Baidu | China | BIDU |

| Banco Santander | Espanha | SAN |

| Barclays | Reino Unido | BCS |

| BBVA | Espanha | BBVA |

| BHP Billiton | Austrália | BHP |

| British Petroleum | Reino Unido | BP |

| Credit Suisse | Suíça | CS |

| Deustche Bank | Alemanha | DB |

| Ericsson | Suécia | ERIC |

| GSK | Reino Unido | GSK |

| Lloyds Bank | Reino Unido | LYG |

| Mitsubishi | Japão | MTU |

| Nokia | Finlândia | NOK |

| Shell | Holanda | RDS A |

| Tencent | China | TCEHY |

| Vodafone | Reino Unido | VOD |

Como funciona o índice de ADRs brasileiras

O índice de ADRs brasileiras é um indicador utilizado no mercado financeiro para medir o desempenho das empresas brasileiras que possuem ADRs negociados na Bolsa de Valores de Nova York (NYSE).

Essas empresas são incluídas no índice com base na sua capitalização de mercado e no volume de negociações de seus ADRs. Dessa forma, o índice de ADRs brasileiras oferece aos investidores uma maneira de acompanhar o desempenho das empresas brasileiras no mercado internacional e tomar decisões de investimento com base nessas informações.

Qual a diferença entre ADR e BDR?

ADR e BDR são siglas utilizadas no mercado financeiro para representar diferentes tipos de recibos de ações emitidos por empresas estrangeiras. ADR é a sigla para American Depositary Receipt, enquanto BDR significa Brazilian Depositary Receipt.

A principal diferença entre os dois é que o ADR é emitido nos Estados Unidos e negociado na Bolsa de Valores de Nova York (NYSE), enquanto o BDR é emitido no Brasil e negociado na B3, a bolsa de valores brasileira. Além disso, a regulamentação e os requisitos para emissão e negociação de ADR e BDR também podem variar.

Principais BDRs da B3

Negociados diariamente no pregão da B3, o número de BDRs existentes no mercado brasileiro é bem menor do que o de ADRs nos EUA. Mas ainda assim, é possível investir em algumas dezenas de empresas estrangeiras por meio desse ativo.

Os BDRs são formados, em sua maioria, por empresas dos Estados Unidos. Entre os principais BDRs disponíveis atualmente na B3, estão as ações das seguintes gigantes americanas:

- Apple;

- Google;

- Facebook;

- Amazon;

- MC Donalds;

- HP;

- Microsoft.

Como investir em BDRs?

Porém, mesmo com esse mercado em crescimento, o investimento em BDRs ainda é restrito. Atualmente, só podem participar deste mercado os chamados investidores qualificados — ou seja, aqueles que possuem um patrimônio acima de R$ 1 milhão em ativos, ou investidores profissionais, como bancos de investimento, gestoras de fundos, entre outros.

Por que as ADRs são importantes?

Como pôde ser percebido, o ADR é uma importante ferramenta que permite que papéis de sólidas empresas brasileiras sejam negociados nos Estados Unidos, aumentando a sua liquidez e também o número de alternativas para captação de recursos para suas operações, caso seja necessário.

Investir em produtos como o ADR e o BDR é uma estratégia interessante para qualquer investidor interessado em proteção de capital e diversificação.